「三菱商事で配当金生活なんて実現可能なのだろうか?」と疑問に思う方は少なくありません。

とりわけ、総合商社は資源価格や為替など外部要因に左右されがちなので、安定して配当を得られるかどうか不安を抱える投資家もいるはずです。

それでも、三菱商事は累進配当を打ち出しており、過去の実績から見ても高配当銘柄の代表格として注目されています。

「いつ買えばいいのか」「どれくらいの資金が必要なのか」といったポイントを押さえておけば、配当金を生活の足しにすることはそう遠い話ではないでしょう。

本記事では三菱商事を活用した配当金生活のシミュレーションや、ほかの高配当株を組み合わせたポートフォリオ例まで幅広く取り上げます。

ぜひ最後まで目を通して、堅実な資産形成に役立ててみてください。

また、配当金生活を実現するうえで、配当太郎さんの以下の著書が参考になりましたので、あわせて目を通しておくといいと思います。

三菱商事の配当推移

2025年度の三菱商事の配当金は1株あたり110円を予定しています。

また、過去の配当推移を以下の表にまとめました。

| 中間 | 期末 | 年間合計 | |

|---|---|---|---|

| 2019年度 | 21円 | 23円 | 44円 |

| 2020年度 | 22円 | 22円 | 45円 |

| 2021年度 | 24円 | 26円 | 50円 |

| 2022年度 | 26円 | 34円 | 60円 |

| 2023年度 | 35円 | 35円 | 70円 |

| 2024年度 | 50円 | 50円 | 100円 |

| 2025年度 | 55円 | 55円(見通し) | 110円(見通し) |

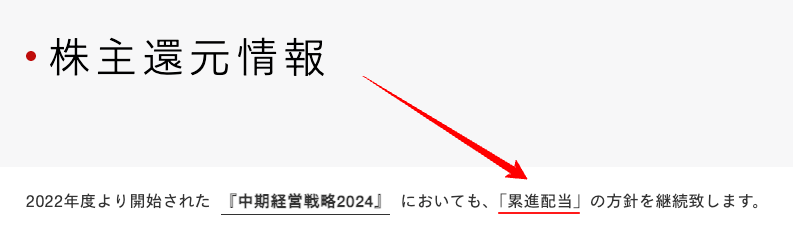

三菱商事では、従来から「累進配当+機動的な自社株式取得」を基本方針とし、株主還元を重視してきました。

実際、『経営戦略2027』では1株あたり110円を起点とする配当水準を掲げ、事業成長に応じた追加の還元策も検討すると明言しています。

加えて、前計画である「中経2024」期間中には総還元額1.9兆円・総還元性向62%(見通し)を示すなど、安定的かつ積極的な配当施策が特徴です。

これらの方針は資源価格や世界景気の変動を踏まえながらも、投資家への長期的なリターンに応えようとする姿勢といえるでしょう。

配当と同時に自社株買いも組み合わせることで、株主価値のさらなる向上の狙いがうかがえます。

三菱商事で配当金生活は可能?必要投資額のシミュレーション

三菱商事は国内を代表する総合商社の一角として、豊富な事業分野を手がけながら安定的な配当を続けてきた実績があります。

資源価格や為替の影響を受けるため、株価の変動リスクは小さくありませんが、長期保有という視点では魅力的な選択肢の一つといえるでしょう。

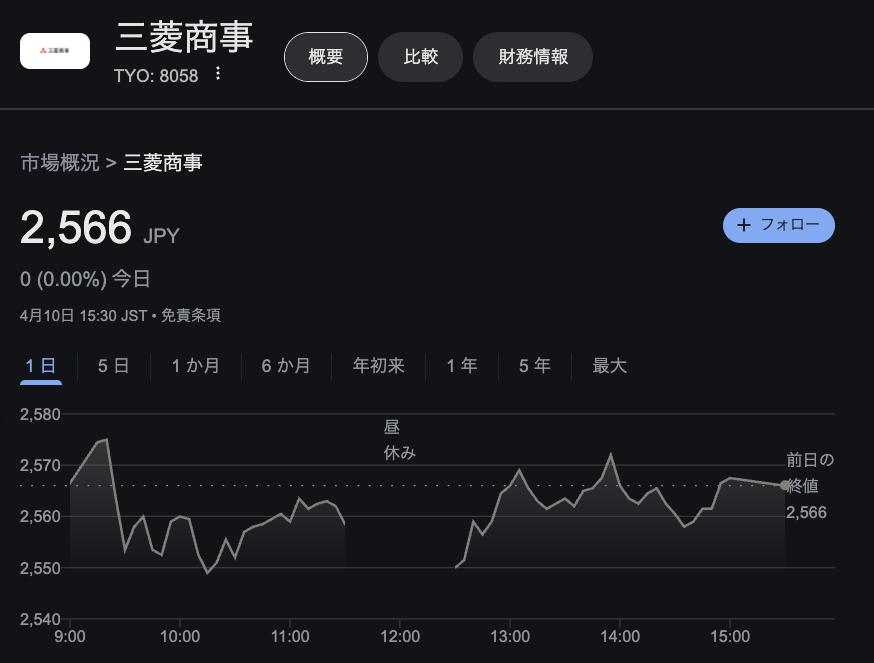

ここでは、現在の株価2,566円、1株配当110円(予定)を前提に、毎月必要な配当額から概算の投資金額をシミュレーションし、配当金生活のイメージを具体化してみます。

具体的には、以下の5パターンのシミュレーションを行いました。

株価は常に変動するため、最新情報を確認しつつ、必要投資額を調整してください。

①毎月3万円の配当を得る場合|約840万円必要

三菱商事の1株あたり配当が110円(予定)という前提で計算すると、必要株数は「36万円 ÷ 110円 ≈ 3,272株」となります。

現在の株価2,566円を用いれば、投資額はおよそ840万円前後が目安です。

| 項目 | 数値 |

|---|---|

| 月額配当目標 | 3万円 |

| 年額配当目標 | 36万円 |

| 1株配当(予定) | 110円 |

| 必要株数(概算) | 約3,272株 |

| 必要投資額(概算) | 約840万円 |

ひろ

ひろ実際には所得税や住民税で20.315%が課税されるため、手取りの配当額はさらに減る点に注意してください。

もし毎月3万円を実際に確保したい場合は、もう少し多めに株数を購入するか、NISAなどの非課税制度を活用して課税負担を軽減する方法も検討しましょう。

株価や配当の見通しは変動しやすいため、投資を行う際は必ず最新のIR情報や決算内容を確認することが大切です。

②毎月5万円の配当を得る場合|約1,400万円必要

1株配当が110円の場合、必要株数は「60万円 ÷ 110円 ≈ 5,455株」と計算されます。

この株数を現在の株価2,566円に掛け合わせると、投資金額はおよそ1,400万円前後が目安です。

| 項目 | 数値 |

|---|---|

| 月額配当目標 | 5万円 |

| 年額配当目標 | 60万円 |

| 1株配当(予定) | 110円 |

| 必要株数(概算) | 約5,455株 |

| 必要投資額(概算) | 約1,400万円 |

1,000万円台を超えてくると投資必要額も大きくなりますが、恩恵も感じやすいと思います。

例えば、月に5万円も配当収入が入れば生活費の足しにも十分にできますし、人によっては家賃の半分以上を賄えるかもしれません。

もちろん、配当金を使わずに再投資を行なって、資産形成を加速させるのもいいでしょう。

③毎月7万円の配当を得る場合|約1,960万円必要

1株配当110円(予定)で試算すると、「84万円 ÷ 110円 ≈ 7,637株」が目安になります。

現在の株価2,566円で購入すると、投資額はおよそ1,960万円ほどです。

| 項目 | 数値 |

|---|---|

| 月額配当目標 | 7万円 |

| 年額配当目標 | 84万円 |

| 1株配当(予定) | 110円 |

| 必要株数(概算) | 約7,637株 |

| 必要投資額(概算) | 約1,960万円 |

三菱商事は世界の資源価格や為替レートの影響を受けやすいため、業績や配当額が大きく変動するリスクがあります。

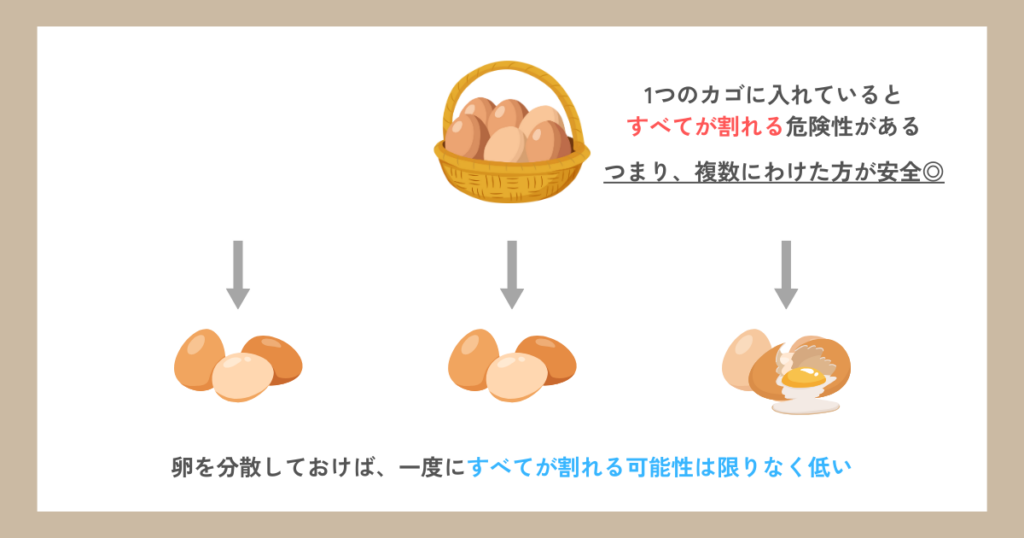

こうしたリスクを抑えたい場合は、複数の高配当銘柄やセクターを組み合わせた分散投資が有効です。

また、投資金額が大きくなるほど、株価下落時の含み損リスクも高まる点に注意しましょう。

定期的に状況をチェックし、柔軟にポートフォリオを見直すことをおすすめします。

④毎月10万円の配当を得る場合|約2,800万円必要

毎月10万円となると、年間では120万円の配当を受け取ることができます。

配当額110円(予定)を前提にすると、「120万円 ÷ 110円 ≈ 10,909株」が必要株数の目安で、株価2,566円での購入総額は約2,800万円程度です。

| 項目 | 数値 |

|---|---|

| 月額配当目標 | 10万円 |

| 年額配当目標 | 120万円 |

| 1株配当(予定) | 110円 |

| 必要株数(概算) | 約10,909株 |

| 必要投資額(概算) | 約2,800万円 |

この水準になると投資金額がさらに大きくなるため、リスク管理の重要性が増すでしょう。

株価下落リスクや資源価格の変動、世界的な経済情勢に左右される可能性を念頭に置きながら、投資タイミングや分散投資の方針を練る必要があります。

加えて、税引き後の実際の受取額は20%超が控除されるため、正確に月10万円を達成したい場合は追加の株数を検討したり、NISAなどを組み合わせる方法を考えてください。

総合商社の配当は比較的安定している印象もありますが、将来の配当方針変更に柔軟に対応する心構えが大切です。

⑤毎月15万円の配当を得る場合|約4,200万円必要

毎月15万円を目標とする場合、年間で180万円の配当収入が得られることになります。

1株110円の配当を前提に計算すると、「180万円 ÷ 110円 ≈ 16,364株」が必要です。

株価2,566円で購入を検討するなら、およそ4,200万円という大きな金額です。

| 項目 | 数値 |

|---|---|

| 月額配当目標 | 15万円 |

| 年額配当目標 | 180万円 |

| 1株配当(予定) | 110円 |

| 必要株数(概算) | 約16,364株 |

| 必要投資額(概算) | 約4,200万円 |

ここまでの投資額を用意できる方は限られますが、仮に実行するのであれば、減配リスクや景気後退時の株価下落に備えて強固な資産分散を行う必要があるでしょう。

たとえば、国内外の複数銘柄や債券・投資信託を併用することで、三菱商事への過度な集中を緩和する方法があります。

また、配当生活を実現するにあたっては、生活費全体の見直しも重要です。

毎月15万円の配当が実現できれば心強いですが、安定した収入源を確保するためには計画的な運用と定期的な見直しが欠かせません。

筆者の三菱商事|156株で17,160円の配当金額

コロナショックの時から買い増しをしていた三菱商事は、現在156株年間配当額は17,160円となりました。

現時点の株数だけでは、三菱商事のみで配当金生活を送るのは難しい話ですし、非常に時間がかかると思います。

配当投資は、短期で一気に積み上げるのではなく、長期間でコツコツと買い増しをしていくスタイルです。

そのため、焦ることなく淡々と投資をすることが大切だと考えています。

三菱商事以外の高配当株ポートフォリオ例

三菱商事以外の高配当株ポートフォリオ例を以下にまとめました。配当金額月10万円(年間120万円)を想定しています。

実際の投資を行う際は、株価や配当金が変動するほか、税金や手数料の影響がある点に注意が必要です。

また、一社集中投資ではリスクが偏りやすいため、複数銘柄や異業種への分散を検討することをおすすめします。

以下の表を参考に、あくまで概算の目安としてご覧ください。

| 銘柄 | 株価(円) | 1株配当(円) | 購入株数(株) | 投資金額(円) | 年間配当(円) |

|---|---|---|---|---|---|

| NTT | 147 | 5 | 72,000 | 10,584,000 | 360,000 |

| オリックス | 2,844 | 98.6 | 3,651 | 10,383,444 | 360,184 |

| ブリヂストン | 5,457 | 230 | 2,087 | 11,388,759 | 480,010 |

| 合計 | – | – | – | 32,356,203 | 1,200,194 |

3銘柄で合計必要投資額が約3,236万円となります。

実際は、3銘柄のみではリスクが集中しやすいため、最低でも10銘柄ほどまで増やしておくといいのではないでしょうか。

三菱商事に投資をする際の4つの注意点

三菱商事は国内最大級の総合商社として、豊富な事業領域や安定した配当実績で投資家から注目されがちです。

とはいえ、企業の業績や株価は世界情勢や資源価格、為替など多くの要因から影響を受けるものだといえます。

ここでは、三菱商事に投資する上で留意しておきたい4つのポイントを整理し、リスクの把握と対策を考えるきっかけにしてみましょう。

- 資源価格や世界景気の変動リスク

- 為替リスク

- 一点集中だとリスクが集中しやすい傾向にある

- 業績・配当方針が将来も維持される保証はない

資源価格や世界景気の変動リスク

三菱商事はエネルギーや金属資源などの分野で大きな収益を得ています。

こうした資源関連ビジネスは国際市況や世界経済の動向に左右されやすい構造になりがちです。

たとえば、石油や鉄鉱石の価格が大幅に下落する局面では、同社の業績も下振れする可能性があります。

さらに、世界的な景気後退や新興国の需要減少が重なると、利益の落ち込みが一段と深刻化することもあるでしょう。

- 主なリスク要因

- 資源価格の急落

- 世界経済の減速

- 新興国需要の変動

こうしたリスクに備えるには、投資金額の比重を適切に配分したり、他セクターの銘柄を組み合わせるなどの分散投資が有効です。

また、業績動向や資源価格の見通しについては、四半期決算や経済ニュースをこまめにチェックする習慣をつけるとよいでしょう。

為替リスク

三菱商事は海外事業が多岐にわたり、グローバルに収益をあげるビジネスモデルが特徴です。

そのため、為替レートの変動が企業業績に大きく影響する点は見逃せないでしょう。

たとえば、円高が急激に進行すれば、輸出関連ビジネスの利益が圧迫される可能性があります。

一方で、原材料を外国通貨建てで調達している場合には、円高がコスト面で有利に働くこともあるため、一概にマイナスだけともいえません。

こうした複雑な影響を見極めるのは難しいですが、円安・円高どちらの局面でも業績がどう変化しうるか、投資前にざっくりイメージしておく必要があります。

さらに、海外子会社の業績が円換算でどう評価されるのかも忘れてはならない要素だといえるでしょう。

- 為替リスクのポイント

- 円高・円安の業績への影響

- 海外子会社の収益を円に換算する際のブレ

- 為替予約などヘッジの有無

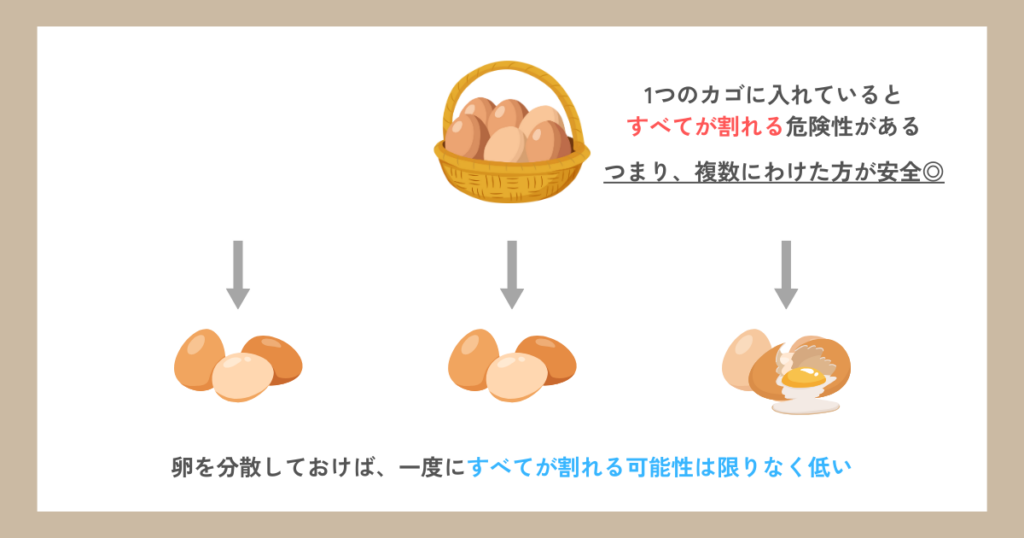

一点集中だとリスクが集中しやすい傾向にある

三菱商事は事業の多角化が進んでおり、さまざまな分野で収益を獲得しています。

しかし、あくまでも一つの企業であるため、資金を大量に投じると株価下落時のダメージが大きくなりやすいでしょう。

特に総合商社は資源価格の変動や世界経済の景気循環に影響を受けやすい性質があるので、一社集中投資の場合は特定リスクが顕在化した際に損失が増幅されるリスクを抱えることになります。

したがって、投資比率をコントロールしたり、通信・食品・金融など異なる業種の高配当銘柄と組み合わせるなどの分散戦略を検討したほうが安心です。

さらに、投資期間の長さや資金の性質(余裕資金かどうか)も含めて慎重に判断し、リスク許容度に合った買い方を選ぶことが重要になります。

| リスク軽減策 | 概要 |

|---|---|

| 投資比率を抑える | 資金全体の一部にとどめて過度な偏りを防ぐ |

| 他業種との分散投資 | 景気・資源価格などの影響を分散する |

| 長期視点での判断 | 短期的な市況変動に振り回されにくくする |

業績・配当方針が将来も維持される保証はない

三菱商事は比較的安定した配当実績を誇り、株主還元にも積極的な企業として知られています。

それでも、将来にわたって同水準の配当が続くとは限りません。

資源市況の暴落や大型投資の失敗などが重なれば、業績が急落し減配や無配に転じるケースもあり得るでしょう。

実際、過去に総合商社が巨額の減損処理を余儀なくされた事例もあるため、楽観的に構えすぎるのは禁物です。

加えて、配当性向が過度に引き上げられれば、キャッシュフロー圧迫につながり将来の投資余力が低下する恐れもあるといえます。

投資を検討する際は、最新の決算短信や長期経営計画などをチェックし、今後のビジネス環境にどれだけ柔軟に対応できるか注視するとよいでしょう。

- 将来の不確実性例

- 資源価格の急落

- 大型投資の失敗

- 配当性向が高止まりして将来投資に支障

三菱商事で配当金生活を目指している方からのよくある質問

三菱商事で配当金生活を目指している方からは、「どのタイミングで買うべきか」「配当方針はどうなるか」といった疑問が多く寄せられています。

株式投資を始めたばかりの初心者であっても、基本的な情報を知っていれば判断材料を増やすことができるでしょう。

ここでは、特によく寄せられる質問を取り上げ、わかりやすく解説していきます。

三菱商事をどのタイミングで買えばいい?

三菱商事を買うベストタイミングを正確に把握するのは難しいです。

株式市場は日々変動し、資源価格や為替動向などにも影響を受けやすいからでしょう。

一方、長期投資を前提とするなら、短期的な価格の上下に振り回されるよりも、安定的な経営基盤や配当方針を重視する方法があります。

例えば、決算発表やIR資料を確認し、業績見通しや配当性向に大きな変更がないかをチェックすると目安になるはずです。

株価が下落したタイミングだけを狙うのではなく、分割購入を検討してリスク分散を図るのも一案でしょう。

また、もしご自身が配当利回りを4%ほどで目指して運用しているなら、利回り基準で購入するのもいいかもしれません。

総合商社は景気循環による波が大きめですが、長期視点で考えるなら、配当再投資と組み合わせつつ少しずつ買い増していく戦略も選択肢に入ります。

また、株価チャートを見て移動平均線や出来高などのテクニカル指標を参照する方法もあります。

好決算の発表直後に株価が一時的に上昇する例があるため、ある程度の押し目を待ってから買い付ける戦略も検討に値するでしょう。

三菱商事の配当金は今後どうなる?

三菱商事の配当金は、企業の業績や資本政策に大きく左右されます。

ここ数年は安定的な配当方針が続いているものの、資源価格や世界経済の動向によっては配当額が変動するリスクがあるでしょう。

ただし、公式HPでは累進配当を謳っているので、三菱商事が利益を出していくのであれば、増配しながら配当金が増える可能性が高いです。

総合商社は景気の波を受けやすい半面、資源高や円安局面では利益を押し上げる要因になるため、そこを踏まえた柔軟な経営判断を行っています。

さらに、経営戦略や中期計画の進捗次第で、増配や自社株買いを積極的に実施するケースも珍しくありません。

とはいえ、絶対的に減配がないとは限らないため、配当金だけに固執するのではなく、業績の継続性や財務体質にも目を向けることが重要です。

株主還元と成長投資を両立させる姿勢が三菱商事の特徴であるため、定期的にIR情報をチェックし、配当方針に変化がないかを確認しましょう。

また、減配や無配に転じた場合の損失を最小限にとどめるため、余裕資金の範囲内で投資を進める姿勢も大切でしょう。

まとめ

ここまで、三菱商事の配当金を中心に高配当銘柄を組み合わせる方法や、リスク分散の重要性を解説してきました。

資源価格や世界経済の動向によって配当金が変動するリスクは否めませんが、総合商社の安定性や累進配当方針は大きな魅力といえます。

また、オリックスや通信株などを交えてポートフォリオを拡充すれば、配当額を積み上げつつリスクを分散する道も開けるでしょう。

大切なのは、無理をせず自分の許容範囲で運用を続けることだといえます。

あらかじめ必要資金や税金を試算し、焦らず着実に配当金生活への道を進んでみてはいかがでしょう。

また、配当金生活を実現するうえで、配当太郎さんの以下の著書が参考になりましたので、あわせて目を通しておくといいと思います。