S&P500のPER(株価収益率)は、市場全体が「割高」か「割安」かを判断するための重要な指標。

この数値を見れば、株価が企業の収益と比べて適正かどうかが分かります。投資初心者にとっても、PERは市場の動きを理解するためのシンプルで使いやすいツールです。

しかし、PERは単なる数値ではなく、背景にある市場心理や経済状況も反映しています。

たとえば、金利の動向やインフレ率の変化、業種ごとの特性がPERに大きな影響を与えます。成長が期待されるハイテク業界のようにPERが高めになるセクターもあれば、成熟した産業では低めのPERが一般的です。

本記事では、PERの計算方法や調べ方から、その活用方法と注意点までを詳しく解説します。

PERを正しく理解し、他の指標と組み合わせることで、投資判断の精度を高めることができます。初心者の方も、PERを活用して投資の第一歩を踏み出しましょう!

S&P500のPERとは?

そもそもPERは「Price Earnings Ratio」の略で、日本語では「株価収益率」と味ばれます。この指標は、株価が企業の1株当たり純利益(EPS)の何倍で取引されているかを示すもの。

S&P500のPERは、米国株式市場全体の割高・割安を判断する最も重要な指標の一つ。

ある一定のPERの基準に対して、「PERが上回る=割高」「PERが下回る=割安」と一般的に言われています。

PERは市場心理や将来の成長期待を反映するため、テクノロジーセクターが強い現在は、20倍以上の水準でも「適正」と判断されることがあります。

特に、アップル、マイクロソフト、アマゾンなどの巨大テクノロジー企業の影響が大きく、これらの企業の高PERがS&P500全体のPERを押し上げる要因となっているのでしょう。

PERの計算方法

S&P500のPERは、S&P500指数の株価を構成企業の1株当たり利益(EPS)で割って算出します。具体的には以下の通りです。

PER=株価 ÷ 1株当たり純利益(EPS)

例えば、ある企業の株価が1,000円で1株当たり純利益が100円の場合、PERは10倍となります。

株価が1,000円のままでも、純利益が200円であればPERは5倍ですし、純利益が大きく下がり50円になるとPERは20倍です。

ひろ

ひろ単純な方程式ですが、値がもたらす意味合いは多く異なってきますね。

S&P500のPER推移の調べ方

S&P500のPER推移は以下の方法で調べることができます。

- Yahoo Finaceを利用する

- Multpulを利用する

- FactSetを利用する

- WSJ(ウォール・ストリート・ジャーナル)を利用する

また、S&P500の過去20年の平均利回りも知りたい方は、下記の記事で詳しく解説しています。

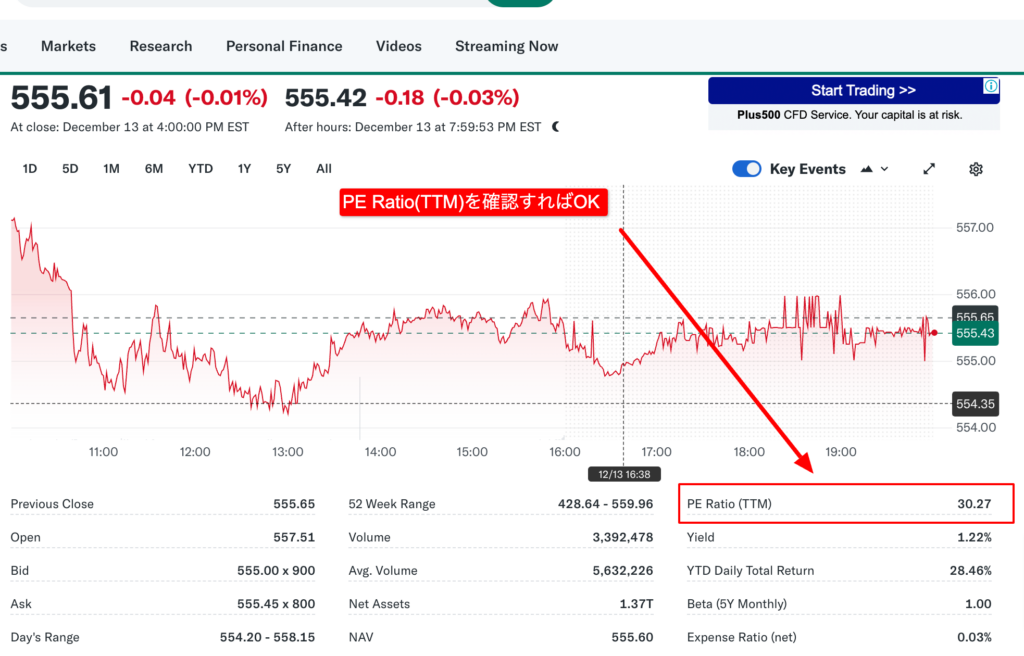

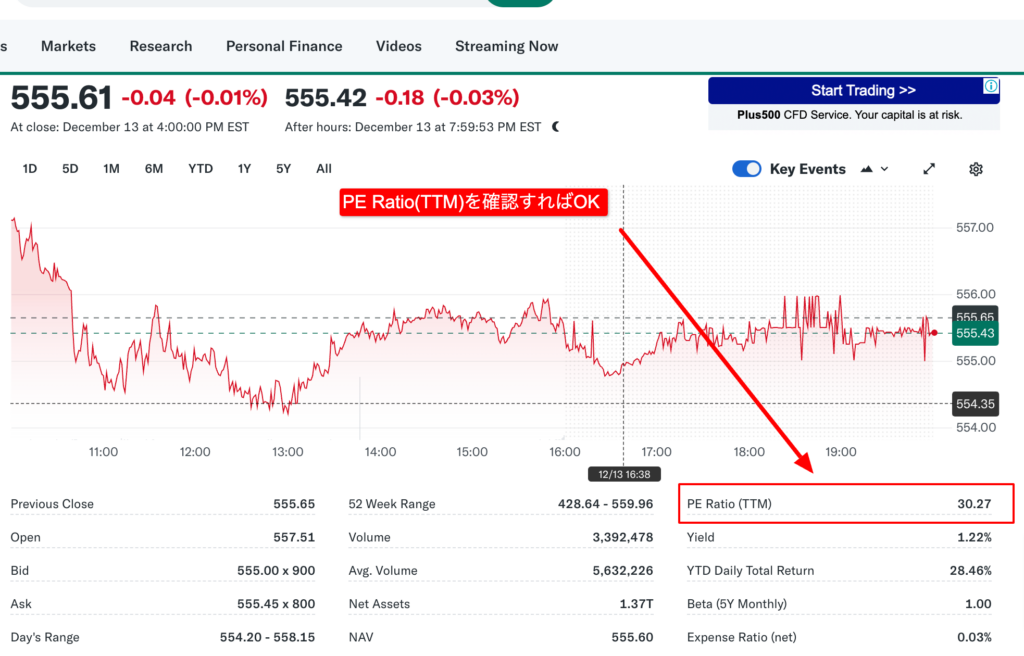

①Yahoo Financeを利用する

以下のステップでYahoo FInanceを利用してS&P500のPERを確認できます。

- Yahoo Finance(英語版)にアクセスする

- 検索バーで「VOO」を入力

- PE Ratio(TTM)の数値を確認する

Yahoo Financeは、S&P500のPERをリアルタイムで確認できる最も一般的なツールです。

トップページから「VOO」と検索し「PE Ratio」の値で確認できます。2024年12月15日時点では、PER30.27倍です。

ちなみに、なぜVOOと検索するのかというと、S&P500指数に連動した値動きをするからです。通称「バンガード・S&P500 ETF」と言われています。

つまり、VOOに投資をすることはS&P500に投資をするのと同じなんですね。

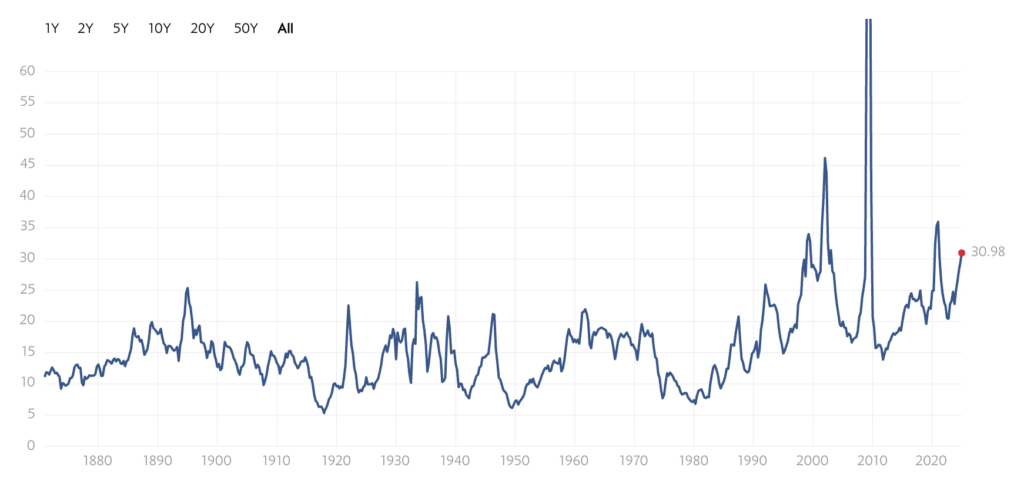

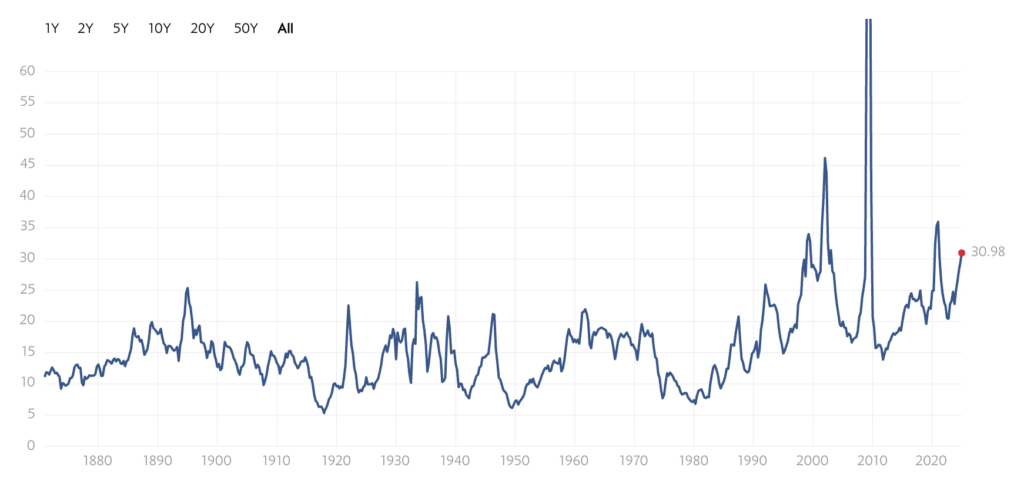

②Multplを利用する

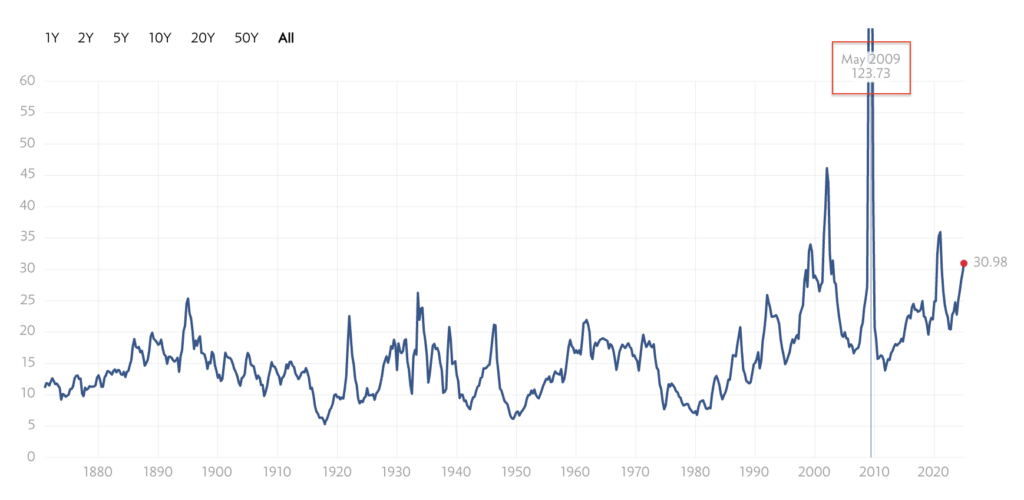

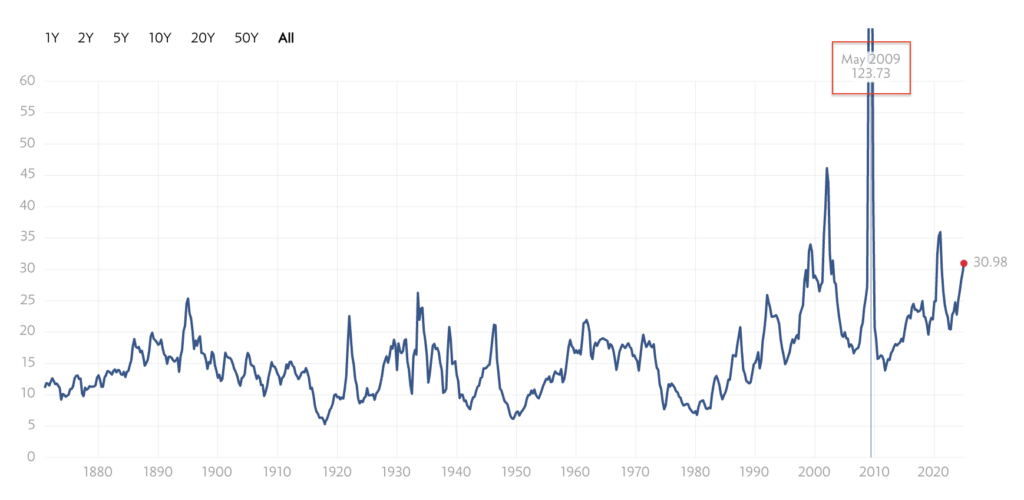

Multplは、S&P500のPERの長期的な推移を視覚的に確認できるウェブサイトです。

1871年からの歴史的なデータを提供しており、現在の水準が歴史的にどの位置にあるのかを把握するのに適しています。グラフや表形式でデータを表示でき、詳細な分析が可能。

ただし、最新のデータが常に反映されているわけではないため、今日のPERを確認するには不向きです。

過去の長期的なPER推移を把握したいときに活用するといいでしょう。

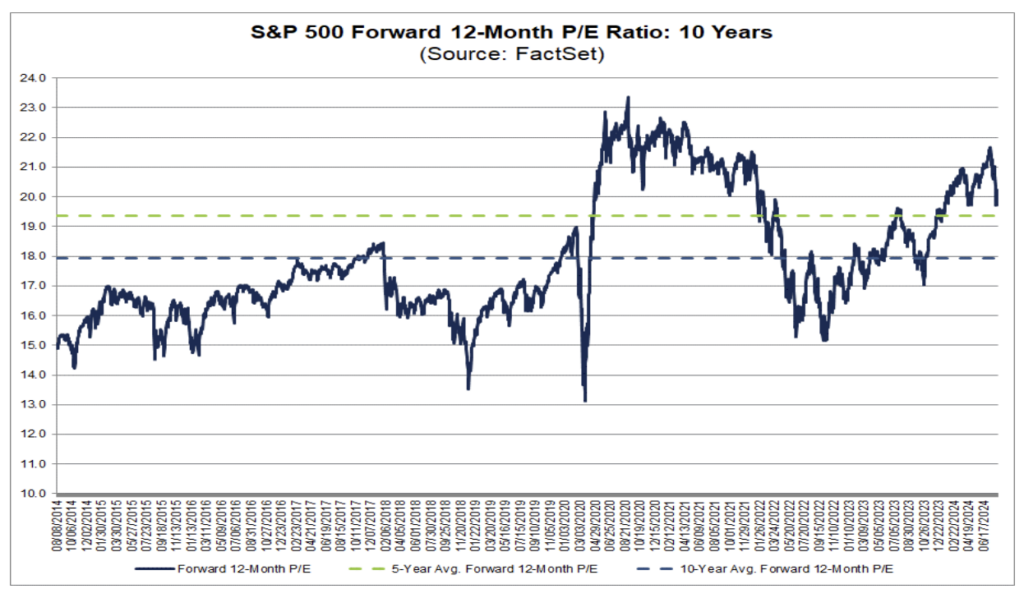

③FactSetを利用する

FactSetは、プロフェッショナル向けの高度な金融データプラットフォームです。

S&P500のPERに関する詳細なレポートや分析を提供し、業種別のPER比較や将来予測なども確認できます。

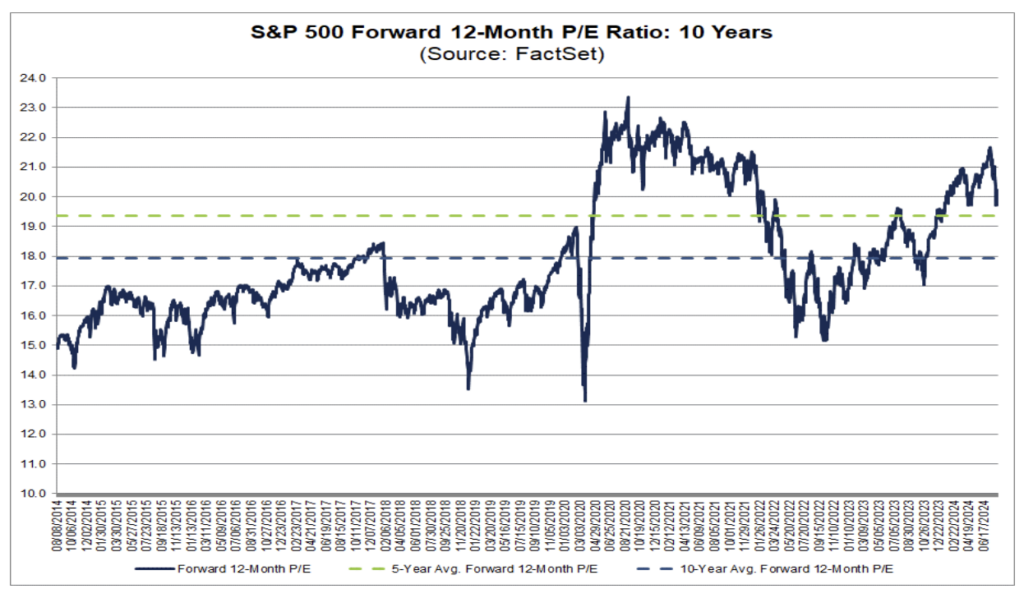

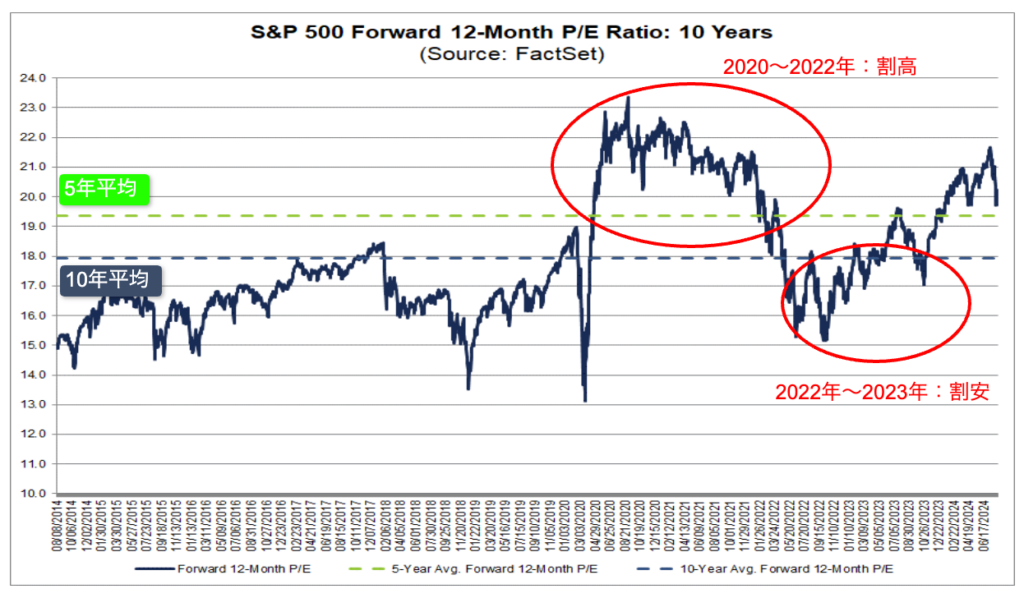

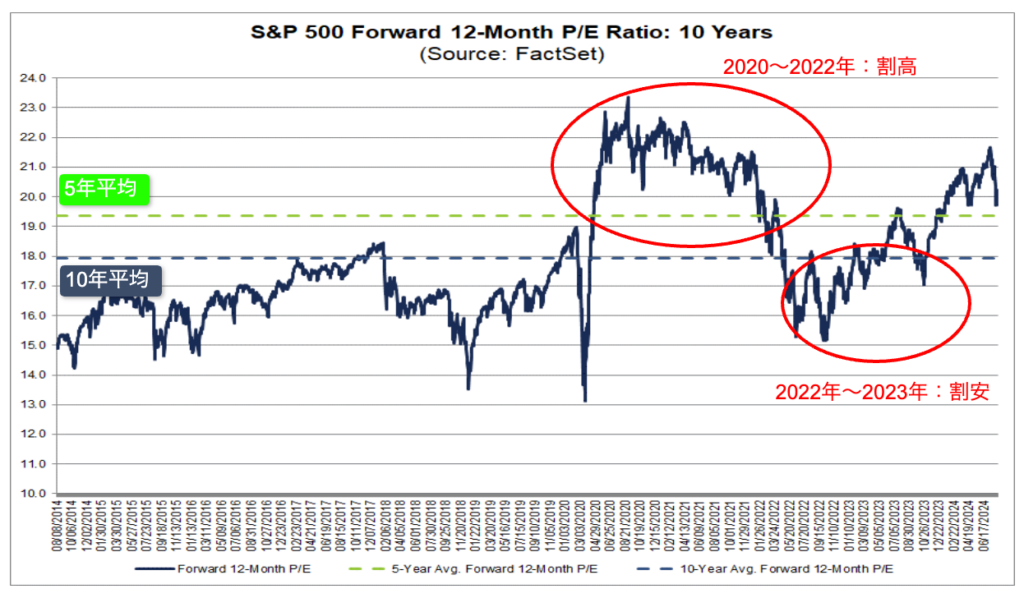

FactSetの最新PERデータは2024年6月までで止まっていますが、概ねの傾向は把握できると思います。以下に、過去10年のPER推移を記載したグラフをご紹介。

- 緑点線(5年平均):19.4倍

- 青点線(10年平均):17.9倍

長期の方がデータ量も増えるため、平均化されやすい傾向です。計測する年にもよりますが、短期的な推移だとPERは高くなりやすいですね。

④WSJ(ウォール・ストリート・ジャーナル)を利用する

WSJは、毎週金曜日にS&P500のPERを更新する信頼性の高いソースです。

マーケットデータセクションでPERを確認でき、専門家による分析記事も合わせて読むことができます。

WSJも常に最新のデータを更新しているわけではありませんが、毎週金曜日に更新されるため、比較的にフレッシュなものを見ることができます。

S&P500の最新PER推移を確認したい場合は、Yahoo FinanceかWSJを利用する。一方で、過去のデータで傾向を掴みたい方は、MultplかFactSetを利用するのが良さそうです。

S&P500のPERの目安

PERの大まかな目安を把握するなら、FactSetのデータを用いるのがおすすめです。

- 5年平均:19.4倍

- 10年平均:17.9倍

直近の5年、10年の平均PERからざっくりの目安を把握できたと思います。

平均値を上回れば割高ですし、下回れば割安です。

具体的には2020年〜2022年は比較的に割高でしたが、徐々に下がっていき、2024年もまた上昇しています。

ドルコスト平均法で毎月積み立てをしている方であれば、基本的に気にしなくで良さそうですが、一括投資を考えている方はタイミングを見ておきたいです。

筆者としては、「いつ買うか」も重要ですが、タイミングを見過ぎて買えなくなるなら、早いうちに買うのがいい気がします。

今後のS&P500のPER推移予想

2025年のS&P500のPER推移予想は以下のようにまとめられています。

市場予想の概要

2025年末には20.9倍程度になると予想されています。この予想の背景には、AI革命による企業収益の成長加速や、継続的な経済成長への期待があります。

セクター別の見通し

特に注目されるのは以下のセクターです

- 情報技術:20.2%増(AI関連の高成長)

- ヘルスケア:18.4%増(高齢化による需要増)

- 工業:15.2%増(インフラ投資の拡大)

注意すべきポイント

現在のPERは既に歴史的な高水準にあり、予想外のマイナス材料が発生した場合、10%を超える調整の可能性も指摘されています。2025年は全体的に変動性の高い相場になることが予想され、特にテクノロジーセクターは高いPER水準が継続する見通しです。

なお、上記のPER推移予想はあくまで予想に過ぎず、大きなズレが生じる可能性もあります。

S&P500のPERを活用する際の注意点

S&P500のPERは投資判断に有用な指標ですが、活用する際にはいくつかの注意点があります。具体的には以下4つをご覧ください。

- 市場ショック時には正しく機能しない

- PER以外の指標も確認して評価をする

- PERの低い・高いをきちんと分析する

- 業種によってPERは大きく異なる

PERは市場全体の割高・割安を判断する上で重要ですが、単独で判断するのではなく、他の指標と組み合わせて総合的に評価することが大切です。

市場ショック時には正しく機能しない

市場ショック時にはPERが正しく機能しないことがあります。

例えば、リーマンショック時にS&P500のPERは一時的に123.73倍まで急騰しました(グラフからはみ出ています)。

これは企業の特別損失によりEPSが大きく減少したため。

PER=株価/EPS(1株あたり純利益)

ショック相場でPERが高騰するのは、1株当たりの当期純利益(EPS)の減少が主な理由です。

企業が特別損失を計上すると、EPSが減少し、株価が同じでもPERが急騰してしまいます。

このような状況下では、PERだけで投資判断を行うのは危険です。

PER以外の指標も確認して評価をする

PERは重要な指標ですが、これだけで投資判断を行うのは適切ではありません。

他の指標、例えばPBR(株価純資産倍率)やROE(自己資本利益率)なども併せて確認することが重要です。

また、VIX指数(恐怖指数)や金利動向なども考慮に入れるべきです。

さらに、企業の成長性や業界動向、マクロ経済環境なども総合的に分析することで、より正確な投資判断が可能になります。

PERの低い・高いをきちんと分析する

PERが低いからといって必ずしも割安とは限りません。同様に、PERが高いからといって必ずしも割高とは言えません。

特に成長株の場合、将来の高い利益成長が期待されるため、PERが高くなる傾向があります。

また、業績予想が下方修正される可能性がある場合、見かけ上PERが低くなることがあります。

したがって、PERの水準だけでなく、その背景にある要因や将来の成長性も考慮して分析する必要があります。

業種によってPERは大きく異なる

PERの適正水準は業種によって大きく異なります。

例えば、テクノロジーセクターは一般的にPERが高く、金融セクターは比較的低いPERで取引されることが多いです。

2024年12月時点で、テクノロジーセクターの予想PERは30倍以上であるのに対し、金融セクターは18倍前後、エネルギーセクターは14倍前後となっています。

したがって、PERを評価する際は、同業他社や業界平均との比較が重要です。

また、時代とともに業界構造が変化することもあるため、過去の平均値だけでなく、現在の市場環境も考慮に入れる必要があります。

S&P500のPER推移に関するよくある質問

S&P500のPER(株価収益率)は、市場全体の割高・割安を判断する重要な指標です。現在のPERは歴史的に見て高水準にあり、多くの投資家が今後の市場動向に注目しています。

ここでは、S&P500のPER推移に関するよくある質問をまとめました。

- S&P500はそろそろ暴落しそう?

- S&P500は割高だから今は買わない方がいい?

S&P500はそろそろ暴落しそう?

S&P500のPERが高水準にあることから、暴落の可能性を懸念する声があります。

しかし、PERだけで暴落を予測することは困難です。

現在のPER:30.27倍(2024年12月15日時点)

過去5年平均:19.4倍

過去10年平均:17.9倍

確かに現在のPERは過去平均を大きく上回っていますが、以下の要因を考慮する必要があります。

- 低金利環境:現在の低金利政策が株式の相対的な魅力を高めています。

- テクノロジー企業の影響:高成長のテクノロジー企業がS&P500の構成比を高めています。

- 経済回復期待:コロナ後の経済回復への期待が株価を押し上げています。

過去のデータを見ると、PERが30倍を超える期間は比較的短く、その後調整が入る傾向がありますが、必ずしも暴落につながるわけではありません。

S&P500は割高だから今は買わない方がいい?

S&P500のPERが高水準にあることは事実ですが、「買わない方がいい」とは一概に言えません。

以下の点を考慮する必要があります。

- 長期投資の視点:短期的な変動よりも長期的なトレンドに注目することが重要です。

- ドルコスト平均法:定期的に一定額を投資することで、価格変動リスクを軽減できます。

- セクター別の違い:S&P500内でもセクターによってPERは大きく異なります。

例えば、テクノロジーセクターの平均PERは30倍以上ですが、金融セクターは18倍前後です。個別銘柄を選別することで、相対的に割安な銘柄を見つけることも可能です。

また、S&P500は米国経済全体を反映する指標であり、長期的には経済成長とともに上昇するトレンドにあります。過去20年間の年平均リターンは約10%となっています。

結論として、現在のPERが高水準にあることは事実ですが、投資判断はPERだけでなく、個人の投資目的、リスク許容度、投資期間などを総合的に考慮して行うべきです。

S&P500の買うタイミングを迷っている方は、下記の記事も参考にしてみてください。

まとめ

S&P500のPER(株価収益率)は、投資家が市場が割高か割安かを判断するための重要な指標でした。

PERが高いと市場が「期待されている」、低いと「評価が低い」状態を表しますが、それだけでは不十分といえます。

PERは金利やインフレといった経済の動きに影響を受けます。

また、業種ごとに基準が異なり、例えば成長が期待されるハイテク企業はPERが高めになりがち。

そのため、PERだけでなく、PBRや配当利回りなど他の指標と組み合わせて考えることが大切です。

市場の動きや経済の背景を理解しながらPERを活用することで、より良い投資判断につながります。短期的な動きに惑わされず、長期的な視点で冷静に判断しましょう。

PERは初心者でも市場を読み解く助けになる、頼れる指標の一つです。