「投資を始めたいけど、いくらからなら大丈夫?」と迷っていませんか?

多くの人が「まとまった資金がないと投資は無理」と思いがちですが、実は100円からでも始められる投資手段が増えています。

例えば、つみたてNISAや一部のロボアドバイザー、スマホ投資アプリなどは、少額からスタートでき、初心者でも安心して運用を始められます。

しかし、「少額だから大丈夫」と気軽に始めてしまうと失敗することも。

特に目標を定めずに投資を始めたり、信頼性の低い情報に流されたりするミスが、初心者にありがちです。

この記事では、「いくらから始めればいいの?」という疑問に明確に答えるとともに、投資初心者が押さえるべきポイントや避けるべき失敗例を徹底解説していきます。

投資はいくらから可能なの?実は100円から始められる

「投資は大金が必要」という思い込みを持つ人は多いですが、実はスマートフォン1台あれば、今日から100円で始められます。

2025年現在、投資の敷居は驚くほど低くなっているのです。

主要なネット証券では、投資信託の積立が100円から可能で、株式投資も単元未満株制度を利用すれば1株から購入できます。

ひろ

ひろ例えば、皆さんがご存知のNTTは、2025年2月10日時点で1株あたりの株価が145円です。

単元未満投資を行えば、数百円程度で優良企業の株を購入できます。これは純粋に考えてすごいことだと思います。

さらに、PayPayやLINE証券などのスマホ投資アプリでは、日常の買い物で貯まったポイントを投資に回すことも可能。

後ほど話していきますが、僕はPayPayで購入する際に得られるポイントは全て投資に回しています。

ポイントで行っているため、身銭を切らずに低リスクで行えるのが良いですね。

投資を始める前に考えるべき3つのこと

投資を始める前に、以下の3つの重要なポイントを押さえておく必要があります。

- 余裕資金で必ず行うこと

- 長期的な視野を持つこと

- お金の勉強を継続的にすること

余裕資金で必ず行うこと

投資の大原則は「余裕資金での運用」です。

具体的には、生活費と緊急預金(3〜6ヶ月分)を確保した上で、それ以外の資金で投資を行うことです。

これにより、予期せぬ出費が発生しても慌てて投資資金を引き出す必要がなくなります。

「え、でも、必要になったら投資資金からお金を引き出せばいいんじゃないの?」と思われた方もいるかもしれませんが、それはできるだけ避けたいです。

安易に途中で気引き出してしまうと、投資の複利効果を失ってしまいます。複利とは、「利益が利益を生む」という投資の最も重要な要素。

投資資金からお金を引き出すことによって、元本が減少するため、利益も減少してしまいます。複利効果による資産の成長機会を逃してしまうのです。

つまり、投資に回すお金は「完全なる余裕資金」で行うのがベストとなります。

金融庁の調査によると、適切な緊急預金を持つ投資家は、市場の下落時でもパニック売りを避け、長期的に良好なリターンを得られる傾向にあります。

長期的な視野を持つこと

株式市場は、短期的に見ると上がったり下がったりを繰り返しています。でも、長い目で見ると着実に成長を続けているのです。

例えば、日経平均株価は1989年のバブル崩壊後、大きく下落しましたが、30年以上の長期で見ると、プラスのリターンを生み出しています。

バブル期につけた史上最高値を更新したことも記憶に新しいです。

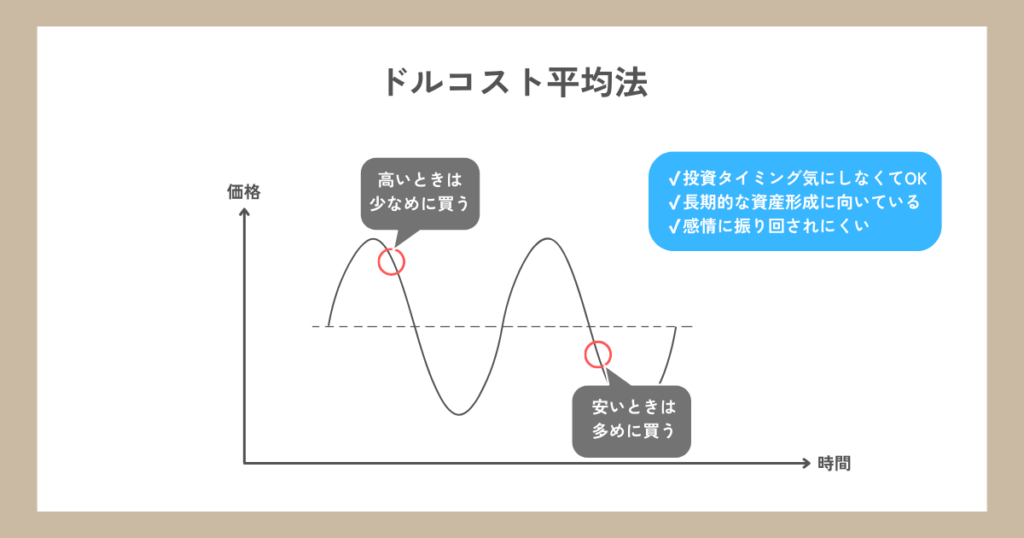

投資で大切なのは、この「時間の力」を味方につけることです。毎月コツコツと積み立てることで、値段が高いときは少なく、安いときはたくさん買うことができます。

これを「ドルコスト平均法」と呼び、多くの投資家が実践している方法です。

また、長期的に投資を続けていくと、普通預金とでは大きく差が開いていきます。下記をご覧ください。

| 毎月1万円を20年間投資し続けた場合 | 金額 |

|---|---|

| 普通預金(金利0.001%) | 240万円 |

| 投資(年率5%で運用) | 約412万円 |

上記のように、普通預金と投資とでは、約172万円の差が生まれます。

短期的な値動きにとらわれず、長期的な目線で投資を続けることが、資産形成の成功につながるはずです。

まずは5年、できれば10年以上の時間軸で考えることをおすすめします。

ただし、長期的な視野を持つとはいえ、買ってから放置をしていいわけではありません。詳しくは下記の記事も参考にしてみてください。

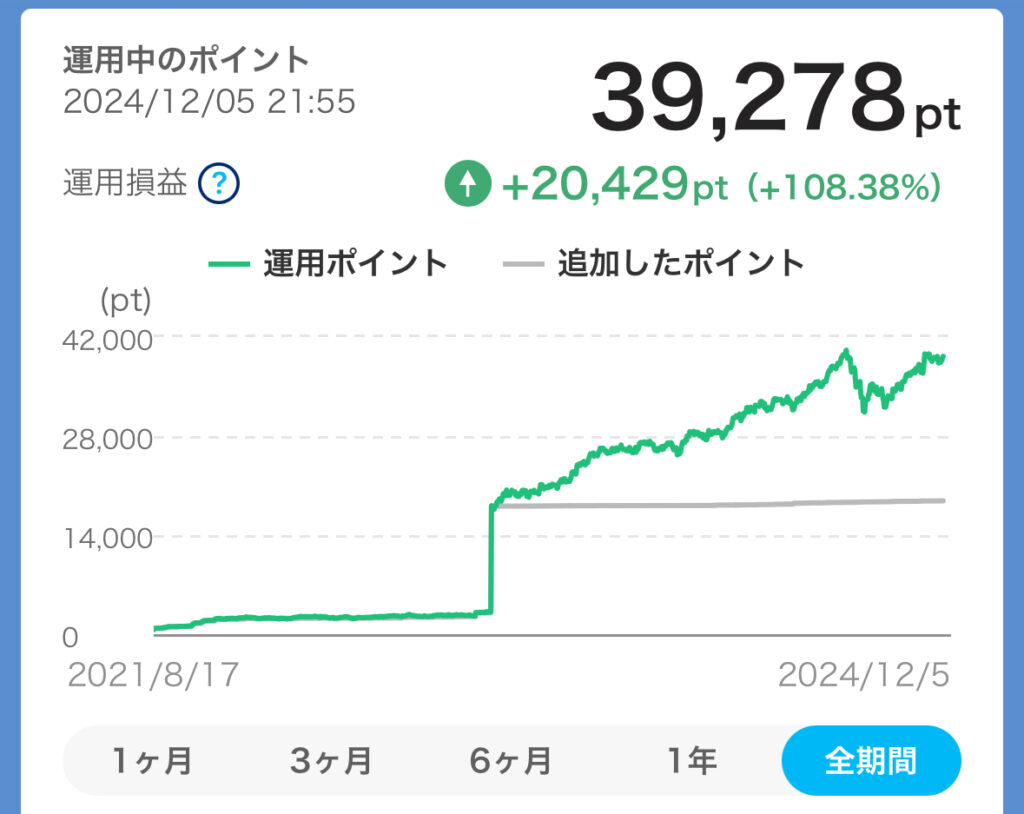

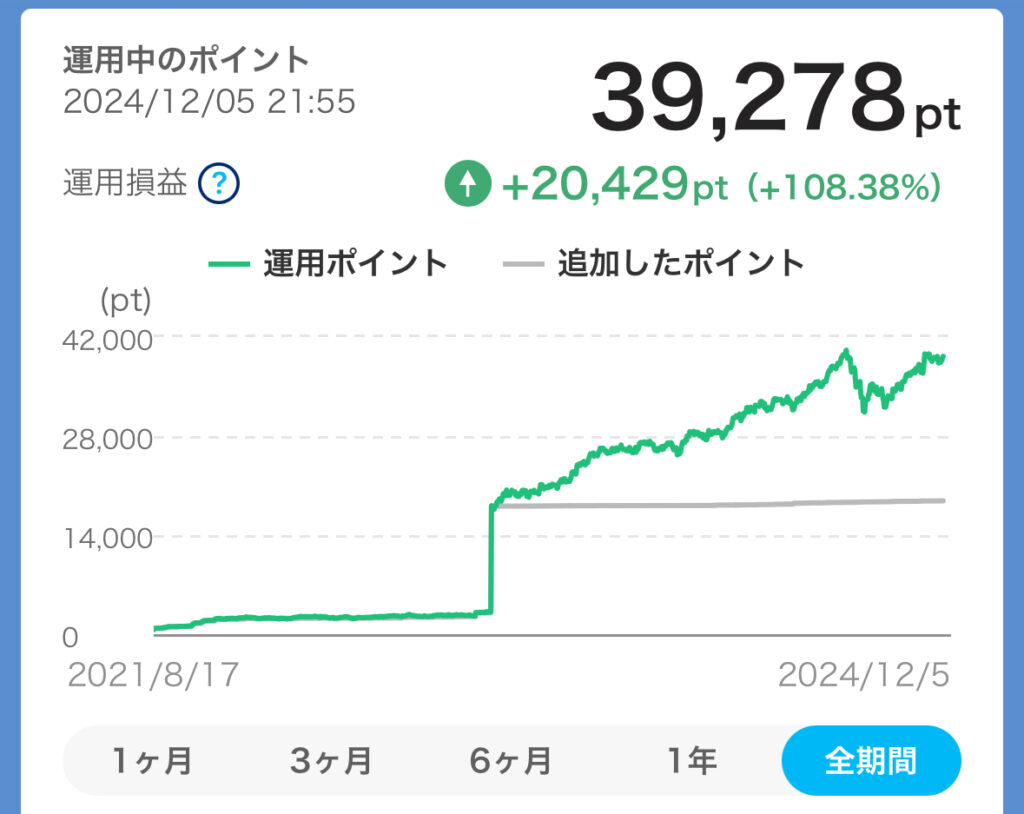

参考までに|4年間の積立投資の実績を公開

参考までに僕が4年間ほど積立投資を行ってきた実績を公開しておきます。

元本は275万円で、トータルリターンは約210万円。

現時点での評価ですが、まずまずではないでしょうか。

4年間の実績でここまで積み上がっているので、10年、20年後が楽しみです。

お金の勉強を継続的にすること

投資の世界は、はじめは難しく感じるかもしれませんが、少しずつ学んでいけば誰でも理解できます。

まずは、自分の興味のある分野から始めてみましょう。

投資を学ぶ際は、以下のようなステップで進めると無理なく理解を深められます。

- 投資の基本用語を知る(株式、投資信託、分散投資など)

- 自分に合った投資方法を見つける(積立投資、インデックス投資など)

- 税制優遇制度を活用する(NISA、iDeCoの使い方)

- 実際に少額から投資を始めてみる

特に大切なのは、一度に全てを理解しようとせず、実践しながら少しずつ学んでいく姿勢です。

投資の知識は、お金を増やすだけでなく、将来の生活設計にも役立ちます。

数百円からできるおすすめの投資方法

数百円からできるおすすめの投資方法を以下にまとめました。

- 積立投資

- 単元未満投資

- PayPayのポイント投資

積立投資

積立投資は、定期的に一定額を投資する方法です。

この手法の最大の利点は、市場の上下に関わらず一定額を投資することで、平均取得単価を抑えられる点です。

例えば、全世界株式インデックスファンドでは、月々100円から投資を始められます。積立投資の特徴は以下の通りです。

- 少額から始められる(100円〜)

- 市場のタイミングを気にする必要がない

- 長期的に安定したリターンが期待できる

インデックス投資のいいところは、ある程度ほったらかしでもそれなりのリターンを期待できるところ。

投資なので、絶対はないですが、比較的に安定している印象です。

僕も4〜5年ほどS&P500に毎月5万円投資をしています。

単元未満株投資

単元未満株投資は、通常100株単位で取引される株式を1株から購入できる仕組みです。

例えば1株5,000円の株式なら、50万円ではなく5,000円から投資を始められます。

単元未満株投資の主なメリットは、少額から始められることに加え、複数の銘柄に分散投資がしやすい点です。

また、保有株数に応じた配当金を受け取ることができ、NISA口座での取引も可能です。

初心者や少額から投資を始めたい人にとって、実践的な投資経験を積める手段として適しています。

1株で買えるおすすめの銘柄

単元未満株制度を使えば、1株から日本を代表する優良企業に投資できます。

- NTT(約150円/株)

- ソフトバンク(約193円/株)

- トヨタ自動車(約2.8万円/株)

- 任天堂(約7千円/株)

特に、NTTは個人投資家にも買いやすくて人気ですね。配当金は20年間で10倍に増加、配当利回りは約3.5%といいと思います。

PayPayのポイント投資

PayPayのポイント投資は、買い物で貯まったポイントを株式投資に回せるサービスです。僕も愛用していて、買い物で溜まったポイントが以下のように増えました。

約+20,000ポイントになっているので、投資したポイントのほぼ倍ですね。

自動積立設定にしているので、買い物で獲得したポイントは勝手に投資されていきます。しかも、ポイントで投資しているので、身銭を切ることがありません。

大きなリターンを得ることはできませんが、小さな成功体験を低リスクで得られます。もちろん、増えたポイントは買い物にも使えるのでいいですよね。

投資初心者がやりがちなミス

投資初心者がやりがいなミスを以下にまとめました。

- 感情的に売買を繰り返す

- 銀行でよくわからない投資信託を買う

- トレンドや噂だけを頼りに投資をする

それぞれ順に見ていきましょう。

感情的に売買を繰り返す

投資初心者がよく陥る最大の落とし穴は、感情的な売買です。

株価が上がると「もっと上がるかも」と追加購入し、下がると「もっと下がる前に」と慌てて売却してしまいます。

冷静な投資判断を行うためには、事前に投資計画を立て、それに従って行動することが重要です。

例えば「20%以上値上がりしたら利益確定」「10%以上下落したら追加購入」といったルールを決めておくと、感情に流されにくくなります。

銀行でよくわからない投資信託を買う

銀行窓口で勧められる投資信託は、手数料が高く、運用実績が不透明なものが少なくありません。

もちろん、中にはしっかりした商品があり、実績があるものもあるでしょう。

実際、銀行窓口で販売される投資信託の平均手数料は年率1.0〜3.0%で、ネット証券の半分以上高くなっています。

長期投資において手数料が高いのは致命的なので、できるだけ手数料が安い方がいいですよね。

特に注意が必要なのは、複雑な仕組みの商品です。

「元本確保型」や「毎月分配型」といった商品は、一見安全そうに見えますが、実は高額な手数料や為替リスクが隠れていることがあります。

投資信託を選ぶ際は、運用コストや過去の実績、運用方針をしっかり確認することが大切です。

ちなみに、SBI・V・S&P500インデックス・ファンドは、信託報酬が年率0.0938%程度で、非常に低コスト。他のファンとでも信託報酬は0.1%以下のものも多く、コスト効率がいいです。

トレンドや噂だけを頼りに投資をする

SNSやネットの情報だけを頼りに投資判断をすることは、大きなリスクを伴います。

2021年のGameStop株の急騰と暴落は、その典型的な例です。

投資判断は、企業の財務状況や事業内容、市場環境など、客観的なデータに基づいて行うべきです。特に注意が必要なのは、以下のような情報です。

- 「確実に儲かる」という誘い文句

- 根拠不明の株価予想

情報収集は、企業の開示資料や信頼できる経済メディアを中心に行い、複数の情報源で確認することを心がけましょう。

投資初心者が利益を出す3つの方法

投資初心者が利益を出すなら、以下の3つは押さえておくといいかもしれません。

- 分散投資をする

- 少額から練習をする

- 知っている投資や銘柄だけに専念する

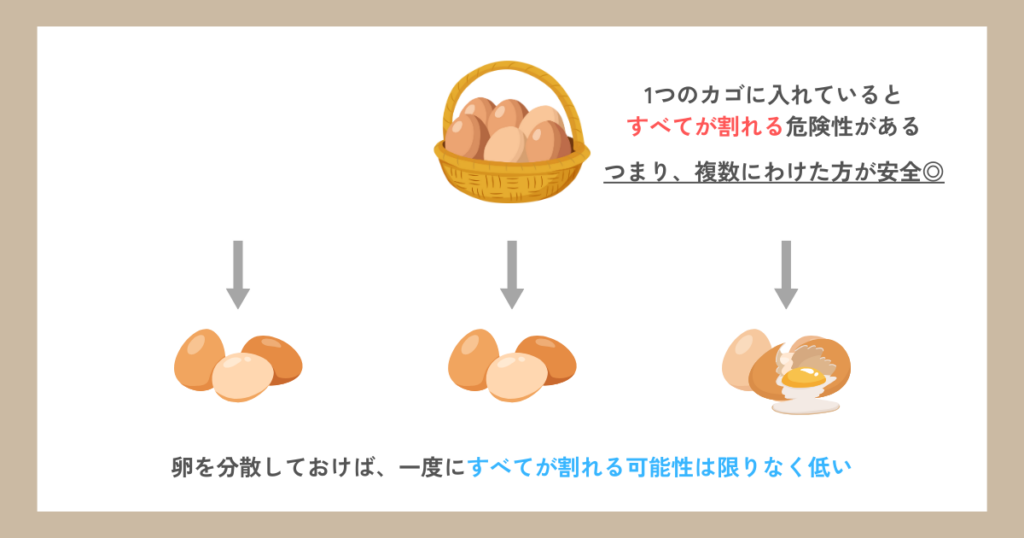

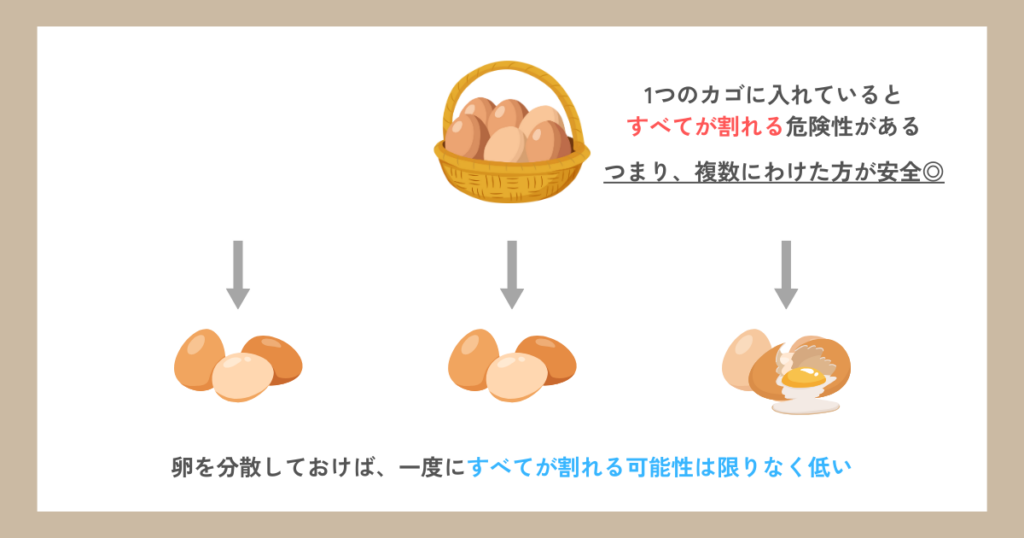

分散投資をする

分散投資は、「卵を一つのカゴに盛るな」という格言通り、リスクを分散させる効果的な方法です。

具体的には、以下のような分散方法があります。

- 資産クラス(株式、債券、不動産など)

- 地域(日本、米国、新興国など)

- 業種(IT、金融、製造業など)

例えば、全世界株式インデックスファンドに投資すれば、一つの商品で世界中の約3,000社に分散投資できます。

これにより、特定の国や企業のリスクを軽減し、安定したリターンを目指すことができます。

少額から練習をする

投資は、少額から始めることで実践的な経験を積むことができます。

例えば、月1万円から始めることで、以下のような学びが得られるでしょう。

- 市場の値動きへの慣れ

- 投資判断の練習

- 感情のコントロール

大切なのは、市場に参加すること。

実際に球場に立って試合をするのと、フェンスの外から試合を眺めているのとでは、得られる経験値が段違いです。

投資は少額からでもメリットがあるのは、リターンより、経験値を得られる側面が大きいと、僕は考えています。

知っている投資や銘柄だけに専念する

投資は、理解できる範囲で行うことが重要です。例えば、普段使用している製品やサービスを提供している企業に投資することで、以下のメリットがあります。

- 事業内容が理解しやすい

- 業界動向をつかみやすい

- 投資判断の材料が得やすい

例えば、iPhoneユーザーならApple、任天堂のゲームが好きなら任天堂というように、身近な企業から投資を始めることで、より確信を持って投資を続けることができます。

逆に、よくわからないのに投資を行うのは非常にリスクが高いので、避けるべきです。

投資初心者からのよくある質問

最後に投資初心者からのよくある質問をまとめました。

- 投資はいくらからするべき?

- S&P500などのインデックス投資だけで十分なの?

- 株の配当金ってずっともらえるの?

- おすすめのお金の本ってある?

投資はいくらからするべき?

投資はいくらからするべきという明確なルールはありません。

投資信託なら100円から、株式投資でも1株から購入可能です。具体的な投資額の目安は、手取り収入の約10%程度を投資に回してみてはどうでしょうか。

例えば、月収25万円(手取り22万円)の場合、生活費などを除いた残りの5万円のうち、2万円を投資に、3万円を預貯金に回すといった配分が理想的だと思います。

大切なのは、生活に支障が出ない範囲で無理のない金額から始めることです。

S&P500などのインデックス投資だけで十分なの?

結論として、S&P500のインデックスファンドだけでも十分な投資となります。その理由は主に3つあります。

- 米国株には構造的に長期上昇しやすい要因がある

- 長期的な実績がある

- アクティブファンドの9割が負けている

特に若い世代や、資産運用に時間をかけたくない人にとって、S&P500への投資は理想的な選択肢となります。

ただし、「十分」というのは、あくまで最低限であって「ベスト」ではないと考えています。

投資は10年〜30年スパンで行っていくことを考慮すると、インデックス投資を活用できるのはおそらく老後です。

老後の資金としては、ある程度十分とはいえるものの、現状を豊かにするものではありません。

そのため、僕は現状も豊かにできるように高配当投資を行なっています。

また、インデックス投資だけではなく個別株もやってみることで投資の面白さに気づくと思います。

もちろん、余裕資金でやるべきですが、その範疇であれば色々と試すのもいいでしょう。

株の配当金ってずっともらえるの?

配当金を受け取るためには、「権利付き最終売買日」までに株を保有している必要があります。

配当は通常、年1〜2回支払われ、決算日から2〜3ヶ月後に振り込まれます。

配当金には20.315%の税金がかかりますが、NISA口座で購入した場合は非課税です。

また、配当金の受け取り方法は4種類あり、NISA口座での非課税メリットを活用したい場合は「株式数比例配分方式」を選択するのがおすすめです。

おすすめのお金の本ってある?

投資初心者におすすめの本は以下の3冊です。

特に『父が娘に伝える自由に生きるための30の投資の教え』は、つみたてNISAのメリット・デメリットをバランスよく解説しており、投資の第一歩を考えている人に最適です。

以下の記事にもおすすめの投資の本をまとめましたので、ぜひ参考にしてみてください。

まとめ

投資は特別なものではなく、誰でも始められる資産形成の手段です。

100円という少額から始められ、S&P500などのインデックス投資を活用することで、効率的な長期投資が可能です。

配当金や税制優遇制度を上手に活用し、投資の知識を本などで継続的に学びながら、自分に合った投資スタイルを見つけていくことが大切です。

焦らず、着実に、長期的な視点で資産形成を進めていきましょう。