毎月1万円の配当金が口座に振り込まれる。そんな夢のような話が、実は現実になるかもしれません。

「配当金投資って、お金持ちだけのもの?」「難しそう…」そんな疑問や不安を抱いている方も多いでしょう。

しかし、驚くべきことに、配当金月1万円は思ったより身近な目標なのです。

そこで今回は、初心者でも実践できるポートフォリオの組み方、結果を出すためのコツ、そして陥りがちな落とし穴までお伝えします。

配当金投資は単なる副収入以上の可能性を秘めています。それは、経済的自由への扉を開く鍵であり、人生の選択肢を広げる強力ツールです。

配当金月1万円は全然難しくない

配当金で月1万円を得ることは、多くの人が想像するほど難しくありません。

適切な戦略と忍耐力があれば、十分に達成可能な目標です。重要なのは、長期的な視点を持つこと。

配当投資は即効性のあるものではありませんが、時間とともに着実に成長します。分散投資も重要な鍵。

複数の銘柄やセクターに投資することで、リスクを軽減しつつ安定した配当収入を得られるでしょう。

ただし、配当利回りだけでなく、企業の財務健全性や成長性も考慮する必要があります。

自動積立投資を活用すれば、少額から始めても複利効果により効率的に資産を増やすことができます。

さらに、配当金を再投資することで、複利効果を生み出し、より早く目標に到達可能。

ひろ

ひろ筆者は現在、配当収入が年間で30〜40万ほどありますが、当然最初は0円でした。それでも着実にコツコツと積み上げていき、今に至ります。

まずは、配当金月1万円を達成させるためにはどのくらいの金額が必要なのかをシミュレーションしてみると、より実感が湧くと思います。

配当金月1万円を目指せるようになったら、次は月2万円を目指してみてはいかがでしょうか。詳しくは下記の記事にて解説しています。

【利回り別】配当金月1万円を得るために必要な金額

配当金月1万円を得るために必要な投資金額は、選択する銘柄の配当利回りによって大きく変わります。以下に、代表的な配当利回りごとの必要投資額を示します。

- 配当利回り2%:600万円

- 配当利回り3%:400万円

- 配当利回り4%:300万円

- 配当利回り5%:240万円

- 配当利回り6%:200万円

- 配当利回り7%:約171万円

配当利回りが高い方が当然必要な金額が少なくて済みますが、高配当利回りの銘柄は必ずしも安全とは限りません。

配当の持続性や企業の財務状況にも注意が必要です。

一般的に、配当利回りが高くなるほどリスクも高まる傾向があります。

そのため、自身のリスク許容度と投資目標に応じて、適切な配当利回りと投資金額のバランスを見つけることが重要です。

個人的には、まずは配当利回り3〜4%くらいを1つの軸にしておくといいと思います。

銘柄によっては業績が安定しているかつ増配傾向の銘柄も多いからです。

具体的な銘柄を踏まえたポートフォリオ例は次章で解説します。

配当金月1万円を得るためのポートフォリオ例

配当金月1万円を得るためのポートフォリオ例を以下のパターンでまとめました。

- 個別株のみの場合

- ETFのみの場合

今回は、「配当金月1万円」にフォーカスをして組んでいますので、企業の安全性や成長性などは一旦度外視にしています。

個別株のみの場合

個別株のみで配当金月1万円を目指すポートフォリオを構築する場合、慎重な銘柄選択が重要です。以下のような構成が考えられます。

- 安定セクター(50%)

- NTT(通信)

- 三菱UFJフィナンシャル・グループ(銀行)

- 東京電力ホールディングス(電力)

- 成長セクター(30%)

- ソニーグループ(技術)

- 花王(消費財)

- 高配当セクター(20%)

- 日本たばこ産業(JT)

- 大和ハウスリート投資法人(REIT)

安全性を高めるなら、NTTや三菱UFJを組み込むのもいいと思います。一方で、一点突破する方法もアリです。

例えば、日本たばこ産業であれば、2024年の1株あたりの配当金が194円です。

その場合は、約620株保有すれば、1ヶ月1万円、年間12万円の配当金を得ることができます。JTの2024年11月27日現在の株価は4,243円なので、約263万円必要です。

| 銘柄 | 日本たばこ産業(JT) |

| 1株あたりの配当金(円) | 194円 |

| 必要株数 | 620株 |

| 株価(円) | 4,243円 |

| 必要投資額(円) | 約263万円 |

| 年間配当金 | 約12万円 |

約260万円ほどで配当金12万円を達成できるのであれば個人的にはアリですけどね。

ただ、個別株のみのポートフォリオは、特定の企業や業界のリスクに敏感になりやすいので、やはり分散投資がいいと思っています。

特に、JTのような企業は減配リスクもあるため、慎重に投資をする必要があります。

ちなみに、僕もJTへの投資を行っており、現在は約300株ほど保有しています。

ETF(上場投資信託)のみの組み合わせの場合

ETFを組み合わせたポートフォリオは、個別株のみの場合よりもリスク分散が容易で、管理も比較的簡単です。

そもそもETFとは、証券取引署に上場している投資信託の一種。いわゆる、お弁当のようなものと思ってもらえれば大丈夫です。

1つのETFで複数の銘柄に投資ができるため、リスク分散が簡単にできます。

例えば、楽天SCHDのみで年間配当金12万円を目指すなら、約340万円の投資資金で達成可能です(楽天SCHDの配当利回り:約3.5%)。

また、SCHDは増配の可能性があるかつ、NISAの成長投資枠の対象にもなっているので、効率よく配当金を積み上げられるかもしれません。

ETFを活用することで、個別銘柄の選定に時間を割かなくても、専門家が選んだ多数の銘柄に効率的に投資できます。

ただし、ETFにも運用コストがかかるため、その点は考慮に入れる必要があります。

初心者はETFがおすすめ

投資初心者にとって、ETFを中心としたポートフォリオ構築がおすすめです。

以下の理由から、ETF投資は初心者に適しています。

- リスク分散:多数の銘柄に自動的に分散投資できる

- 運用の手間が少ない:プロが銘柄選定を行うため

- 少額から始められる:一株から購入可能なETFも多い

- 透明性が高い:構成銘柄や運用状況が公開されている

- 流動性が高い:取引所で売買できるため、換金性が高い

ETF投資を通じて、市場の動きや配当投資の基本を学びながら、将来的には個別株投資にも挑戦できるでしょう。

配当金を月1万円に増やすためのコツ

配当金月1万円を達成させるためには、適切なコツを心得ておくといいと思います。具体的には以下の通りです。

- 初期投資額を100万円にする

- 配当金を再投資する

- 高配当銘柄を組み合わせる

- 増配期待のある銘柄を選ぶ

- 税金対策をする

ちょっとボリュームがありますが、一つ一つ確認していきましょう。

初期投資額を100万円にする

初期投資額を100万円に設定することは、配当金月1万円という目標達成への重要なステップとなります。

特に、貯金に余裕があるなら初速を早めて、配当金の実感を得ることがモチベーションアップになるのです。

- 現実的な目標額:多くの人にとって達成可能な金額

- 十分な分散投資:複数の銘柄やETFに投資可能

- 複利効果の基盤:長期的な資産成長の土台となる

- 心理的な後押し:投資家としての自信につながる

100万円の初期投資で得られる配当収入の例は以下にまとめました。スマホ代くらいにはなりますよね。

- 配当利回り3%の場合:年間3万円(月2,500円)

- 配当利回り5%の場合:年間5万円(月4,167円)

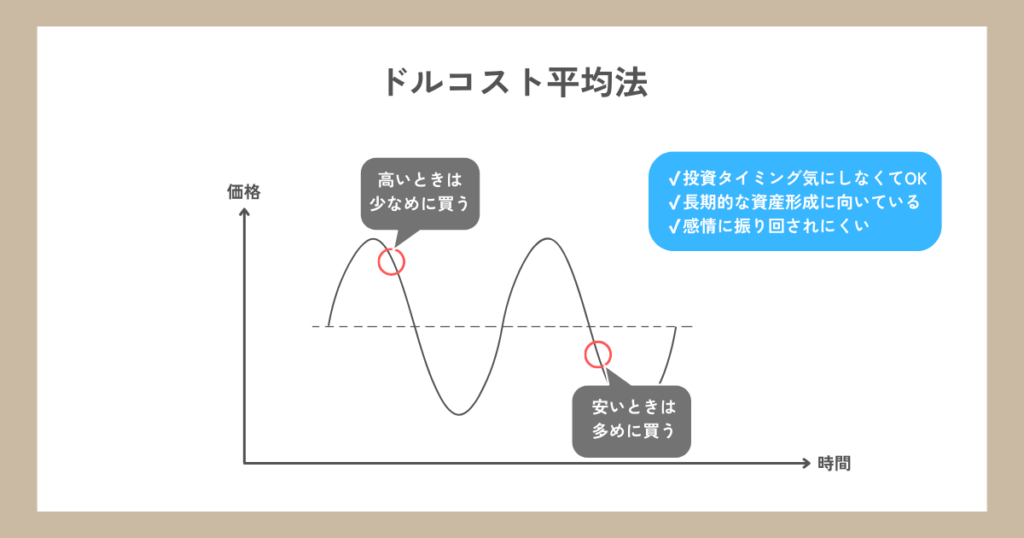

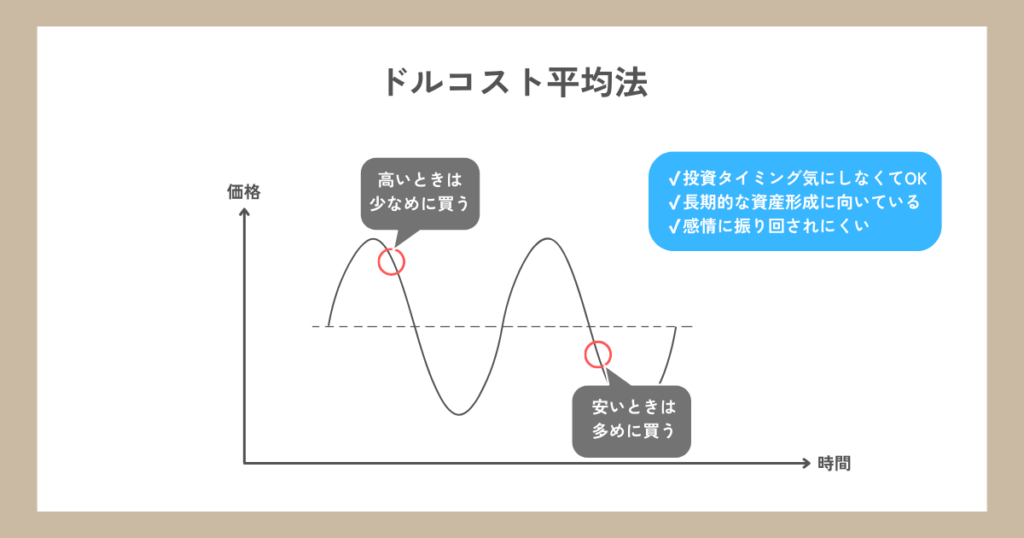

ただし、一度に100万円を投資するのではなく、ドルコスト平均法を使って徐々に投資していくことも検討すべきです。

これにより、市場のタイミングリスクを軽減できます。

配当金を再投資する

配当金の再投資は、配当収入を増やすための最も効果的な戦略の一つです。以下に、その利点と実践方法を示します。

- 複利効果の最大化

- 自動的な資産増加

- 市場変動の平均化(ドルコスト平均法の効果)

- 長期的な収益の増大

例えば、年間で3万円の配当金を得ることができ、翌年に再投資するとします。

すると、すでに3万円のお金が証券口座にあるため、銀行から入金せずとも投資ができるわけです。

お金をかけずに投資ができる状態と言えるでしょう。

また、年5%の配当利回りの株式に100万円投資し、配当を毎年再投資した場合だと以下のようになります。

- 10年後:約163万円(年間配当約8.1万円)

- 20年後:約265万円(年間配当約13.2万円)

- 30年後:約432万円(年間配当約21.6万円)

ただし、配当金にも税金が発生するので、受け取り方には注意が必要です。

新NISAで配当投資をしていれば、配当金も非課税になりますが、特定口座で取引をしていれば課税されます。

高配当銘柄を組み合わせる

高配当銘柄を組み合わせることは、配当金を月1万円に増やすための効果的な方法です。

ただし、単に配当利回りの高さだけで選ぶのではなく、以下の点を考慮する必要があります。

- 企業の財務健全性

- 配当の持続可能性

- 過去の配当成長率

- 業界の将来性

- 経営陣の株主還元に対する姿勢

代表的な高配当銘柄ですと、以下の企業が挙げられます。

- 三菱商事(8058) → 総合商社で安定した配当を出している

- NTT(9432) → 通信業界の大手で、配当金が安定

- 日本たばこ産業(JT)(2914) → たばこ産業で高い配当利回りが魅力

NTTは最近株式分割を行なったのもあり、投資初心者に非常に買いやすい銘柄です。

筆者は、NTTを4,000株ほど持っているため、NTTのみで年間2万円ほどの配当金があります。

増配期待のある銘柄を選ぶ

増配期待のある銘柄を選ぶことは、長期的に配当収入を増やす上で非常に重要な戦略です。

以下に、増配銘柄選びのポイントと代表的な銘柄を紹介します。

- 過去の配当成長率

- 安定した収益成長

- 低い配当性向(余力のある配当)

- 強固な財務体質

- 成長市場での事業展開

日本の代表的な増配銘柄をまとめました。

- 花王:生活必需品セクターで安定した成長

- ファーストリテイリング:グローバル展開によるユニクロの成長

- ソニーグループ:多角的な事業展開と技術革新

- 日本電信電話(NTT):安定した通信事業と新規事業への投資

- 任天堂:ゲーム業界でのブランド力と知的財産

海外の代表的な増配銘柄は以下の通りです。

- ジョンソン・エンド・ジョンソン:医療機器や製薬で安定成長

- プロクター・アンド・ギャンブル:生活用品の世界的ブランド

- マイクロソフト:クラウド事業の成長とソフトウェアの安定収益

- コカ・コーラ:世界的な飲料ブランドと新規市場開拓

- マクドナルド:フランチャイズモデルによる安定収益

これらの企業に投資することで、インフレに対する防御策としても機能し、実質的な配当収入の増加が期待できます。

ただし、増配傾向が続くかどうかは常に注視する必要があり、企業の業績や市場環境の変化に応じて適宜ポートフォリオの見直しを行うことが大切です。

税金対策をする

効果的な税金対策を行うことで、配当収入を最大化することができます。主な対策方法は以下の通りです。

- 特定口座(源泉徴収あり)を利用して確定申告の手間を省く

- NISAやつみたてNISAを活用して非課税で投資する

- 配当金の受取方法を工夫し、税金の発生タイミングをコントロールする

- 海外株式の配当に関しては、租税条約に基づく軽減税率の適用を検討する

- 損失が出ている銘柄がある場合は、年末に売却して損益通算を行う

適切な税金対策により、手取りの配当収入を増やすことができ、より効率的な資産運用が可能になります。

これらのコツを組み合わせて実践することで、配当金を月1万円に増やす目標に向けて着実に前進することができるでしょう。

配当投資をする際の注意点

配当投資は不労所得の始まりのように思えるかもしれませんが、注意点があります。

- 高配当銘柄だけに注目しない

- 分散投資を心がける

- 長期的な視点を持つ

高配当銘柄だけに注目しない

高配当銘柄に惹かれがちですが、これだけに注目するのは危険です。

配当利回りが高い企業は、必ずしも財務状況が良好とは限りません。場合によっては、経営難から一時的に配当を高くしている可能性もあります。

そのため、配当利回りだけでなく、企業の収益性、成長性、財務健全性なども総合的に評価することが重要です。

PER(株価収益率)やPBR(株価純資産倍率)などの指標も参考にしましょう。

PERとは、簡単に言うと「この会社の株は、利益と比べて割高?割安?」を判断する指標。PBRは、「この会社の株は、会社の資産と比べて割高?割安?」を判断する指標です。

また、過去の配当実績や増配の傾向も確認し、持続可能な配当政策を持つ企業を選ぶことが大切です。

分散投資を心がける

分散投資は、リスク管理の基本です。

特定の銘柄や業界に集中投資すると、その分野が不振に陥った際に大きな損失を被る可能性があります。

そのため、複数の業種や地域に分散して投資することが重要です。

例えば、国内株式だけでなく、海外株式やREIT(不動産投資信託)なども組み入れることで、リスクを分散できます。

また、個別株式とETF(上場投資信託)を組み合わせるのも効果的です。

ETFを活用すれば、少額でも幅広い銘柄に投資できます。

ただし、過度な分散は管理が難しくなるため、自身の投資規模に応じて適切な分散度合いを見極めましょう。

長期的な視点を持つ

配当投資は、短期的な値上がり益を狙うものではなく、長期的な視点で取り組むべきです。

企業の成長と共に配当も増加していく可能性があるため、焦らずに投資を続けることが重要。

市場の短期的な変動に一喜一憂せず、5年、10年といった長期スパンで考えましょう。

また、複利効果を最大限に活用するためにも、配当金を再投資し続けることが効果的です。

長期保有することで、取引コストも抑えられます。ただし、定期的に保有銘柄の見直しは必要です。

企業の状況や市場環境の変化に応じて、適宜ポートフォリオの調整を行いましょう。

配当金月1万円で手に入れられる未来

配当金月1万円を達成することで、経済的な余裕と心の安定が得られます。

これは、毎月の固定費の一部をカバーしたり、趣味や娯楽に使用したりできる額です。

例えば、映画鑑賞や外食、書籍購入などの小さな贅沢が可能になります。また、この収入は労働に依存しないため、副収入としての安心感も得られます。

長期的には、配当金を再投資することで、さらなる資産の成長も期待できます。将来的には、月1万円から2万円、3万円と増やしていくことも可能です。

これにより、早期退職や経済的自由度の向上といった選択肢が広がります。

配当金投資は、単なる金銭的リターンだけでなく、生活の質の向上や将来の選択肢を増やす手段としても有効なのです。

配当金月1万円を目指す人からのよくある質問

最後に、配当金月1万円を目指す人からのよくある質問をまとめました。

- どのくらいの期間で月1万円に到達できる?

- 減配された場合はどう対応すればいい?

どのくらいの期間で月1万円に到達できる?

配当金月1万円に到達する期間は、投資金額、投資戦略、市場環境などによって大きく異なります。

例えば、初期投資額300万円で配当利回り4%の銘柄に投資した場合、年間12万円(月1万円)の配当が得られます。

しかし、多くの人は徐々に投資額を増やしていくため、一般的には3〜5年程度かかると考えられます。

毎月の積立投資や配当金の再投資を行うことで、より早く目標に到達できる可能性があります。

ただし、市場の変動や企業の業績によって配当が変わる可能性もあるため、柔軟な姿勢が必要です。

着実に投資を続け、複利効果を活用することが、目標達成への近道となります。

減配された場合はどう対応すればいい?

減配は投資家にとって望ましくない事態ですが、冷静に対応することが重要です。まず、減配の理由を把握しましょう。一時的な業績悪化なのか、それとも構造的な問題なのかを見極めます。

次に、当該企業の今後の見通しや成長戦略を確認します。回復の見込みがあれば、保有を継続するのも一案です。しかし、長期的な成長が見込めない場合は、売却を検討する必要があります。

また、ポートフォリオ全体のバランスを見直し、他の増配銘柄や安定配当銘柄で補完することも考えられます。

減配は必ずしもマイナスだけではなく、企業が将来の成長のために資金を確保する選択肢である場合もあります。常に冷静な判断と柔軟な対応が求められます。

まとめ

配当金投資は、長期的な視点で取り組むことで、安定的な収入源を築くことができる魅力的な投資方法です。月1万円の配当金を目指すことは、多くの人にとって現実的な目標であり、達成することで経済的な余裕と安心感を得られます。

ただし、高配当銘柄だけに注目せず、企業の財務状況や成長性も考慮に入れること、分散投資を心がけること、そして長期的な視点を持つことが重要です。

また、税金対策や配当金の再投資など、効果的な戦略を活用することで、より効率的に目標に近づくことができます。配当投資は、単なる金銭的リターンだけでなく、将来の選択肢を広げる手段としても有効です。

忍耐強く継続することで、着実に資産を築き、経済的自由度を高めていくことができるでしょう。