S&P500の過去20年の平均利回りが10%を超えているという事実をご存知でしょうか?

この驚異的な数字の裏には、アメリカ経済の強さと世界をリードする企業の成長があります。

しかし、S&P500への投資機会には注意すべき点もあります。為替リスクや市場の変動、特定企業への依存など、投資家が直面する課題は少なくありません。

それでも、長期的な視点で見れば、S&P500は資産形成の強力な味方となる可能性を秘めています。

では、このインデックスの真の力を引き出し、リスクを最小限に抑えるにはどうすればよいのでしょうか?

本記事では、S&P500の過去20年の実績を詳しく分析し、今後の展望と投資する際の注意点を徹底解説します。

S&P500の過去20年平均利回りは約10%越え

S&P500の過去20年間(2004年から2024年まで)の平均年間利回りは約10.5%と、非常に高いパフォーマンスを示しています。

年率収益(配当金を含む):10.473%

参照:TradeThatSwing S&P 500 の過去の平均株式市場リターン (5 年から 150 年の平均)

上記の数値は配当を再投資した場合の総リターンを反映しており、長期投資の魅力を表しています。

過去の実績を見ると、10年、20年、30年のいずれの期間でも10%を超える平均リターンを記録。以下の表にまとめました。

S&P500の過去平均リターン(配当再投資)

- 過去10年:12.864%

- 過去20年:10.473%

- 過去30年:10.733%

特に直近10年間は16.3%という高い利回りを達成しています。

ただし、これらの数値は円ベースで計算されているため、為替の影響も含まれています。

S&P500の高いリターンは、米国経済の成長や技術革新、グローバル企業の存在感などが要因として挙げらるでしょう。

しかし、過去のパフォーマンスが将来の結果を保証するものではないため、投資判断の際には注意が必要です。

以下の記事では、S&P500のPER推移の調べ方をまとめているので、あわせて参考にしてみてください。

インフレ調整後の過去20年|平均利回りは約7.7%

インフレを考慮した実質リターンは、名目リターンよりも低くなります。

S&P500の過去20年間のインフレ調整後の平均年間利回りは約7.7%です。

年率リターン(配当金を含む)インフレ調整済み:7.712%

参照:TradeThatSwing S&P 500 の過去の平均株式市場リターン (5 年から 150 年の平均)

上記の数値は、投資家の実質的な購買力の増加を示すものであり、インフレの影響を除外することで、異なる時期の収益を公平に比較することが可能です。

インフレ調整は、過去の収益データをその当時の物価指数で割り、現在の物価指数で掛けることで行われます。

この方法により、企業や経済の実質的な成長を正確に評価できます。

ひろ

ひろインフレ調整後の平均収益とは、過去の収益データを現在の貨幣価値に換算して計算した平均収益のことを指します。

7.7%という実質リターンは、依然として魅力的な数値であり、長期的な資産形成において重要な指標です。

ただし、インフレ率の変動によって実質リターンも変化する可能性があることに留意する必要があります。

配当再投資なしの過去20年|約5〜8%

S&P500の配当再投資なしの過去20年間の平均年間利回りは、約5〜8%の範囲内にあると推定されます。

| 年率リターン(配当なし) | 8.388% |

| 年率収益(配当なし)インフレ調整済み | 5.679% |

参照:TradeThatSwing S&P 500 の過去の平均株式市場リターン (5 年から 150 年の平均)

具体的には、2004年から2024年までの期間で、配当金を再投資せずに株価の上昇のみを考慮した場合、年率約8.388%のリターンが報告。

インフレ調整前の名目リターンを示しており、20年間の平均を表しているため、短期的な市場の変動を平準化しています。

配当再投資ありの場合と比較すると、約2〜3%ポイント低くなっていますが、これは配当金の再投資による複利効果の重要性を示しているのです。

また、インフレ調整後の配当再投資なしの平均年間利回りは約5.679%となり、実質的な購買力の増加を反映しています。

投資家にとっては、配当金の再投資やインフレの影響を考慮することが、長期的な投資リターンを評価する上で重要となるでしょう。

筆者のS&P500のこれまでの成績は?

筆者は2020年からS&P500に毎月5万円積立投資を行っています。

- これまでの元本:240万円

- 評価価格:約+150万円ほど

- トータルリターン:+64.81%

ちなみに、1年目、2年目は全然リターンが増えず、「本当にこのまま積み立てをしていた大丈夫なのだろうか」と不安でした。

本来投資というものは15年以上積み立てていくものだと思うので、たかが4〜5年ではまだまだだと思いますが、もしただ預金のみをしていたらこうは増えなかったでしょう。

投資の力強さを噛み締めています。一方で、投資に絶対はありませんので、一喜一憂せずいきたいです。

2025年以降のS&P500の予想平均利回り

2025年以降のS&P500の予想平均利回りについて、複数の金融機関や専門家の見解を総合すると、9%から15%程度の上昇が見込まれています。

具体的な予想値としては、ゴールドマンサックスやモルガンスタンレーが2025年末のS&P500を6,500ポイント前後と予測しており、これは2024年11月末時点から約9%の上昇に相当。

一方、より楽観的な見方をするウェルズ・ファーゴやドイツ銀行は7,000ポイント台を予想しており、これは約15%以上の上昇を意味します。

バンク・オブ・アメリカは2025年末の目標株価を6,666ポイントに設定しており、約10%の上昇を見込んでいます。

また、ある専門家は2025年7月に7,400ポイントまで上昇する可能性があると予測。

これらの予想の背景には、堅調な企業業績の見通しがあります。

ただし、AI関連銘柄への期待や政治的要因など、不確実性も存在することに留意が必要です。

S&P500に投資をする際の注意点

S&P500は米国の大型株500銘柄で構成される代表的な株価指数です。多くの投資家に人気がありますが、投資する際にはいくつかの重要な注意点があります。

以下では、主な5つのリスクと注意点について詳しく説明します。

- 株価変動リスク

- 為替変動リスク

- 集中投資リスク

- 上位銘柄に依存している

- 長期視点が必要になる

それぞれ順にチェックしていきましょう。

株価変動リスク

S&P500は米国経済全体の動向に大きく影響を受けるため、株価変動リスクが存在します。

過去には、リーマンショックやコロナショックなどの大きな下落相場を経験しており、将来的にも同様の下落リスクがあるかもしれません。

米国経済は長期的には成長を続けていますが、短期的には大きな変動が起こる可能性があるでしょう。

例えば、2008年の金融危機時には36.55%もの下落を記録しました。一方で、翌2009年には25.94%の上昇を見せるなど、変動幅が大きいことも特徴です。

投資家は、このような大きな変動に耐えられる心構えが求められます。僕もコロナショックで一時的に大きく資産が減少しました。

また、世界各国での戦争、テロ、自然災害などの影響により、S&P500の相場が一時的に急落する可能性もあることを認識しておく必要があります。

為替変動リスク

日本の投資家がS&P500に投資する際には、「為替リスク」を理解することが重要です。

S&P500は米ドル建てで取引されますが、日本の投資家は円を使って投資するため、円とドルの為替レートの変動が投資の価値に影響を与えます。

例えば、「1ドル=100円」の時に投資した資金がS&P500の価格上昇で増えたとしても、円高で1ドル=90円になると、円ベースでは損失が出る可能性があります。

一方、円安ドル高の場合、S&P500の価格が変わらなくても円ベースの資産価値が増えることがあります。

この為替リスクに対処する方法として、為替ヘッジ付きの商品を選ぶことや、為替の動きを観察することが挙げられます。

また、長期的な視点で投資することで、短期的な変動の影響を和らげることも有効です。

為替リスクを完全に避けることは難しいですが、その仕組みを理解し適切な対策を講じることで、安心して投資を行うことができます。

S&P500への投資は大きな魅力を持つ反面、慎重な判断が求められます。

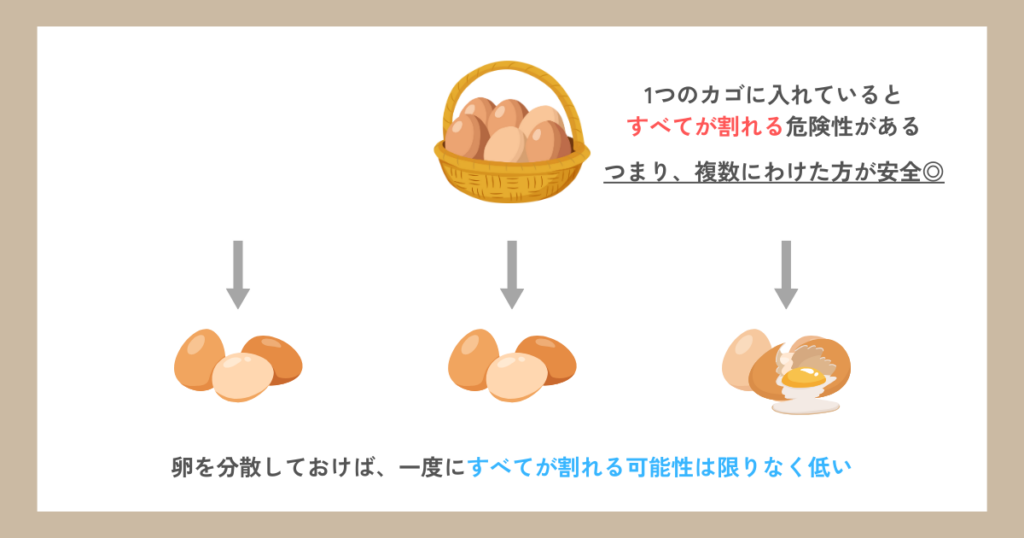

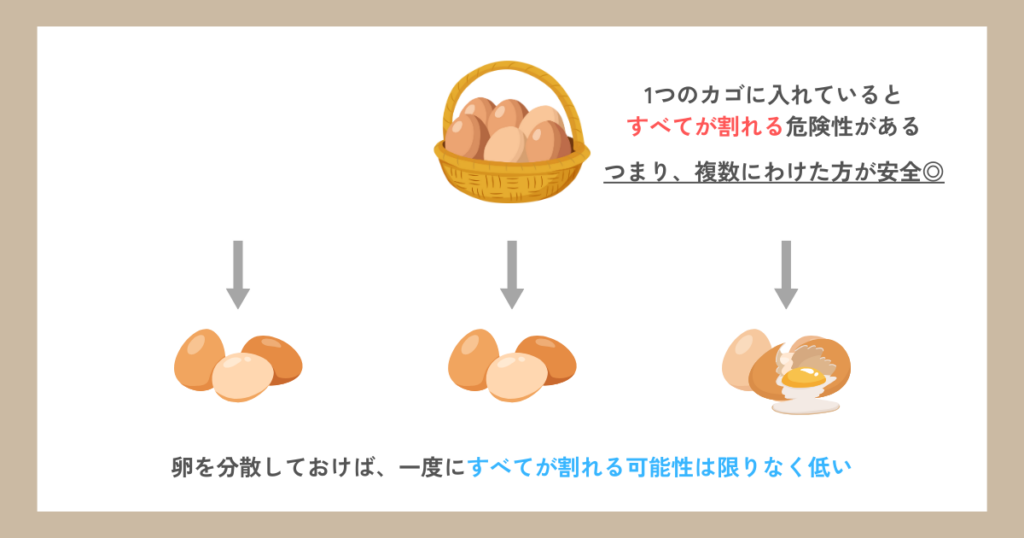

集中投資リスク

S&P500は米国株式に特化しているため、米国経済や政治情勢の影響を強く受けます。

地政学的リスクや米国のカントリーリスクに左右されやすい点に注意が必要です。

米国経済が停滞したり、政治的な不安定さが増したりした場合、S&P500全体のパフォーマンスが大きく低下する可能性があります。

また、米国以外の国々の経済成長が著しい場合、相対的にS&P500のパフォーマンスが劣る可能性もあるでしょう。

このリスクを軽減するためには、グローバルな分散投資を検討したり、他の地域や資産クラスにも投資を分散させたりすることが重要です。

一方で、資産の少ないうちは集中投資のほうがパフォーマンスがいいことがあります。

投資家は、自身のリスク許容度や投資目標に応じて、適切な分散戦略を立てる必要があります。

上位銘柄に依存している

S&P500は時価総額加重型の指数であり、上位銘柄への依存度が高くなっています。

近年、特に大型テクノロジー企業の時価総額が急増し、指数全体に占める割合が大きくなっています。

| 企業名 | 構成比率 |

|---|---|

| NVIDIA | 7.16% |

| Apple | 6.95% |

| Microsoft | 6.15% |

| Amazon.com | 3.78% |

| Meta Platforms | 2.47% |

| Alphabet Inc Class A | 2.06% |

| Tesla | 1.89% |

| Berkshire Hathaway | 1.71% |

| Alphabet Inc Class C | 1.70% |

| Broadcom | 1.52% |

参照:Investopedia Top 25 Stocks in the S&P 500 By Index Weight For December 2024

例えば、アップルとマイクロソフトの2社だけで指数全体の約12%を占めており、上位10銘柄で指数の30%以上を占めています。

この集中度の高さは、1999年~2000年のITバブル期並みに高まっており、上位銘柄の株価次第で指数全体が大きく変動する可能性があるでしょう。

また、S&P500指数の構成比率は上位50銘柄で全体の56%を占める一方、下位50銘柄は1%にとどまっています。

このアンバランスな構成は、指数の動きが一部の大企業の業績に大きく左右されることを意味し、リスクの分散効果が限定的になる可能性を理解しておきましょう。

長期視点が必要になる

S&P500への投資は、短期的な利益よりも長期的な資産形成を目指すべきです。

短期的な市場の変動に一喜一憂せず、長期的な視点を持つことが重要。

S&P500の過去の実績を見ると、10年、20年、30年のいずれの期間でも10%を超える平均リターンを記録しています。

しかし、これは長期的な平均であり、短期的には大きな変動があることを理解する必要があります。

投資家は、自身の投資目標や時間軸に合わせて投資計画を立てることが大切です。

また、定期的な積立投資や、市場の下落時に追加投資を行うなどの戦略を検討することで、長期的なリターンの向上を図ることができます。

長期投資の視点を持つことで、短期的な市場の変動に惑わされることなく、米国経済の成長の恩恵を受けることが期待できるでしょう。

S&P500の利回りに関するよくある質問

S&P500の利回りについては、多くの投資家が疑問を抱いています。ここでは、特に頻繁に寄せられる2つの質問について詳しく解説します。

- コロナショックのようにチャートが落ちても利回りは変わらない?

- S&P500の年間利回りが平均10%だとすると、資産はどのくらい増えるの?

コロナショックのようにチャートが落ちても利回りは変わらない?

コロナショックのような急激な株価下落時でも、S&P500の長期的な利回りは大きく変わらないことが多いです。

2020年のコロナショック時、S&P500は2月19日のピークから3月23日までに約34%下落しました。

しかし、その後の回復は驚くほど早く、2020年8月には既にコロナショック前の高値を回復しています。

さらに、2020年通年のS&P500のトータルリターン(配当込み)は18.40%となり、長期平均を上回る結果となりました。

これは、短期的な変動が大きくても、長期的には企業業績の回復や金融政策の支援などにより、株価が元の成長トレンドに戻る傾向があるためです。

ただし、個別の年では大きな変動があり得るため、投資家は長期的な視点を持つことが重要です。

一時的な大きな下落はありえますし、将来の利回りは誰にもわかりません。

S&P500の年間利回りが平均10%だとすると、資産はどのくらい増えるの?

S&P500の長期的な年間平均利回りが約10%だとすると、複利効果により資産は大きく増加する可能性があります。

例えば、初期投資額を100,000円とし、年利10%で複利計算すると、5年後には約161,051円、10年後には約259,374円になります。

つまり、5年で約1.6倍、10年で約2.6倍に資産が増える計算になります。

ただし、これは平均的な数値であり、実際の市場では年によって大きな変動があるでしょう。

例えば、2008年の金融危機時には36.55%の下落を記録しましたが、翌2009年には25.94%の上昇を見せています。

また、インフレ調整後の実質リターンは名目リターンよりも低くなることに注意が必要です。

長期投資を行う際は、このような変動を考慮しつつ、複利効果の恩恵を最大限に活用することが重要です。

まとめ

S&P500の過去20年の平均利回りは10%を超え、長期投資の魅力的な選択肢であることが明らかになりました。

配当再投資を含めた総リターンは約10.5%、インフレ調整後でも7.7%という高い数値を示しています。

しかし、この投資には株価変動リスク、為替リスク、集中投資リスクなど、注意すべき点も多くあります。

特に、上位企業への依存度が高まっていることや、長期的な視点が必要であることは重要なポイントです。

今後の予想利回りは9%から15%程度と見込まれていますが、市場の変動は避けられませんし、未来は誰にもわかりません。

S&P500への投資は、慎重に検討し、自身の投資目標やリスク許容度に合わせて判断することが大切です。